総務/企画戦略委員会共催

-

司会の言葉

松田雅信総務委員長

ブラジル日本商工会議所総務委員会・企画戦略委員会共催の業種別部会長シンポジウムを開催させていただきます。今回の特徴といたしましては、前年度までの 名前から、シンポジウムという名前に変更させていただいております。意図としましては、各部会の皆様方からですね、今のブラジルの現状というのをざっくば らんに皆さんにご披露させていただきたいと、そういう意図から名前を変更させていただきました。

また、IT化がとみに進んでおりますので、今年からはパワーポイントを導入するというちょっと近代化した会合にさせていただいております。で、同時通訳も入れておりますので、ポルトガル語が必要な方はどうぞお申し出ください。(同時通訳の旨、ポ語で説明)。

えーと、それではですね、若干今回のお話をですね、進めるに当たっての諸注意を申し上げさせていただきたいと思います。本年度は、今回は共通テーマといた しまして、2006年上半期の回顧と下半期の展望というテーマでですね、各部会から発表させていただきます。持ち時間は10分ということで、時間厳守をお 願いいたします。なおですね、あとで申し上げますが、若干、時間をこちらからですね、どれだけ経過しているかということをお知らせさせていただきます。

それから、その10分間につきましては、上半期の回顧と下半期の展望で約7分、部会個別テーマで3分という形で目安にしていただきたいと思います。そして 10分経過後、5分程度の質疑を設けたいと思っております。それでですね、レーザーポインター、あるいはパワーポイントのページ送りのリモコンを用意して おりますが、前の方にスタッフがおりますのでですね、指示していただければこちらの方でもページをめくるということをさせていただきますので、あの、ご自 由にお申し付けいただければと思います。

それで、11の部会がございましてですね、まず部会 の発表に入る前に田中会頭、それから西林総領事様のごあいさつをいただき、それから前半5部会の発表、それからコーヒーブレイクをはさみまして、後半6部 会の発表、そして最後に大竹公使、ブラジリアからきていただいていますので、ご講評をいただくと、こういう順序で進めていきたいと思いますので、皆様方の ご協力をお願いします。それではまず、田中会頭の方からごあいさつをいただきたいと思います。

-

挨拶 田中信会頭

田中信会頭みなさん、こんにちは。本日は当会議所のメインイベントであります業種別部会長シンポジウム、業種別シンポジウムにご多忙中にもかかわらず多数ご出席いた だきまして誠にありがとうございました。特に西林総領事以下、サンパウロ総領事館のみなさま、およびブラジリアの大使館からわざわざご来聖いただきました 大竹公使には厚く御礼を申し上げます。さらに大竹公使には最後に講評をいただくことになっておりますので、なにとぞよろしくお願い申し上げます。

このシンポジウムは一年に二回、年初と年央にブラジル経済の問題と展望を実施することになっておりまして、今回は2006年の上期を回顧して下期の展望を 行うというものであります。今、松田総務委員長の方からご紹介がありましたけれども、従来業種別部会長懇談会と称しておりましたが、今回から業種別シンポ ジウムに変更いたしました。この会は1970年代に始まり、毎年二回、欠けることなく続いている由緒ある会でありますが、当初はコンサルタント部会長が主 催して当時は10業種別部会の部会長だけで実施しておりました。文字通り業種別部会長懇談会であったわけです。

その後、会議所に総務委員会が設置され、総務委員長が主催する会議所の公式行事となり、部会長のみでなく、総務委員会メンバーや、会頭はじめ常任理事たち も出席するようになりました。二十世紀末のホンダ、トヨタ両社のブラジルにおける乗用車生産開始にともない機会金属部会より自動車部会が独立して11部会 となっております。2003年より「開かれた会議所」の方針にしたがってこの会を会員間、内部ばかりでなく、一般のブラジル社会に開放し、日本語の理解が 難しい参加者のためポルトガル語の同時通訳も用意し、希望者は誰でも参加可能といたしました。設立以来継続した名称もそぐわなくなって参りましたので、今 回思い切って実態にあわせたシンポジウムという名前に変更したものであります。

この会議では 各種業種別部会の代表者から生の声でそれぞれの業界の直近の動向が発表されます。この発表のため各部会は部会長さんを中心に自社業績や業界動向を分析し、 その結果を検討、整理されますので、各社の経営戦略の決定にもきわめて役立つものと思います。さらにこのプロセスを通じましてメンバー各社の親睦にも役立 つものと思います。さらに外部の企業、学校、研究所など外部機関にとってもブラジルの現状把握に役立つ数

少ない信頼すべきデータだと評価されております。本年上半期のブラジル経済は引続くレアル高、原油価格上昇にもかかわらず、内需と輸出に支えられ、2%後半から3%前半程度の成長を遂げたものと見込まれ ます。世界経済は原油価格や米国経済の動向など不安定要因もありますが、相対的に良好なため、ブラジル経済もほぼ順調に推移するものと思われます。ブラジ ル大統領選挙の投票日は2カ月弱に迫り、目下ルーラ大統領とアルキミン前サンパウロ知事との決戦投票となる見込みが強まってまいりました。しかし、両者い ずれが当選しましても、経済政策を大きく変えることは難しいと思われます。

ただ、 Brics4カ国の中でブラジルの成長率が低いことが問題として指摘されており、このためには税制、社会保障、労働などの構造改革が必要とされておりま す。ところで、日伯経済関係は80年代、90年代の失われた20年の低調な期間を経過しましたが、二十一世紀入りを境にして最近ようやく目立った動きが見 られるようになりました。おととしの小泉総理の総理として八年ぶりの訪伯、昨年のルーラ大統領の訪日という両国首脳の交換訪問は時宜を得たものとなりまし た。

従来ブラジルは日本にとり、資源確保という観点からの関心に大きな比重がかけられてまい りましたが、最近は多様化の兆しが現れてまいりました。六月、竹中総務大臣が来伯、出席された地上デジタルテレビの日本方式採用に関するブラジリアでの発 表式典は、今後の日伯経済関係の最先端技術における提携のさきがけとなることを期待したいと思います。

さらにエネルギー再生と環境問題解決の両面から、エタノールアルコールやCDM、クリーン開発メカニズムなどの面で両国間の協力の一層の強化が期待されて おります。会議所の活動は、会員のニーズにこたえることを最重要課題としております。上に述べましたような日伯経済関係の活性化は、会員企業の活動分野を 拡大するとともに、一段とソフィスティケイティッドさが必要とされるようになっております。

これらのニーズに対応して、一昨年から昨年にかけて当会議所は環境委員会、移転価格税制検討委員会、日伯EPA(経済連携協定)共同研究分科会、企業の社 会的責任分科会、移民百周年分科会などを新設するとともに、中小企業委員会を異業種交流委員会と名称変更し、会員のニーズの変化に対応しております。最後 に、この会の担当であります総務および企画戦略両委員会、業種別部会および事務局の皆さん、バックアップしてくれた全会員の皆さんのご尽力に心から感謝の 意を表しまして私のごあいさつを終わります。ご静聴ありがとうございました。

拍手

田中会頭どうもありがとうございました。それでは引続きまして西林総領事様の方からごあいさついただきたいと思います。よろしくお願いします。

-

挨拶 島内憲大使

西林万寿夫サンパウロ総領事えーどうも、皆様こんにちは。本日私は本当は最後までいたいところなんですけれども、日本から農林水産省の宮腰副大臣がちょうど来られていて、今現在ブラ ジリアに今朝お着きになっていらっしゃって夕方こちらに来られてサンパウロに二泊されるということで、私お迎えしに行かなきゃならないので、コーヒーブレ イクで失礼させていただくので申し訳なく思っておりますが、講評の方、前回私一言講評させていただいたわけですが、本日ラッキーなことにブラジリアから大 竹公使においでいただいていて、大竹公使に、ふると言ってはなんですが、お願いすると。ブラジリアの方は副大臣が来られて大竹公使なしで大丈夫かしらと ちょっと心配しておるんですけども、ほかに農水省の出向のスタッフ等々おりますので、ケア、テイクケアしてるんだろうと思います。

で今お話しました通り、この、副大臣が来られているということで、私着任してちょうど11カ月、一年弱になるんですけどこの間これが、国会議員のブラジル 来訪、サンパウロ来訪、11回目なんですね。平均一月一件くらいで来訪されていると。まあ、過去の歴史と言うんですかね、2、30年の経緯というのはよく 知らないんですけれども、たぶんこれだけ頻繁に日本の閣僚がブラジルに来られているということは前例がないんじゃないかと思うわけです。

特にこの連休には中川農水大臣が来られて、それから、先ほど田中会頭からお話があった通り竹中総務大臣が来られてデジタルTVの署名をされたと、日本方式 の採用ということで、二人の閣僚があいついで来られると。この、小泉総理を除いて八年ぶりの閣僚の訪伯であるというのは、私もこっちの地元の新聞見てびっ くりしちゃったんですけども、そのくらいそのまあある意味じゃ日伯関係なかなか活性化しない中で、ようやくその再活性化の兆しがこういう国会議員の中にも 出てきたと。

でまあ、議員さん来られて、皆さんやっぱり関心事というのは、特に、エタノール ですね。やっぱりエタノールの工場見たいとか、エタノールどうなっているのかということで来られる皆さん、皆がみんなではないわけですけどエタノール工場 にいらっしゃると。それからもうひとつはやっぱりBricsの一角を占めていてブラジルはちょっと遠くて、地球の反対側にあってなかなか行けないので ちょっと見てみようと。

まあロシア、インド、中国は行ってるけどということで、やっぱり Bricsというこのシンボルが結構いい効果を表しているのかなというか、そういう感じがしております。そういう中でまあデジタルTVの日本方式の採用と いう話があったわけですけども、これ非常にその日伯経済関係にとって画期的なことであって、ここにおられる大竹公使もたいへんなご努力、ご苦労が多かった ようにうかがっております。まあたぶん後でお話があったりするんでしょうが、またコーヒーブレイクの時にお話聞かれたらと思うんですけども、まあただこれ は私ども見るところ一種の通過点であって、まだこれからと、結果が出るのはこれからということで、その、電子電気業界これからできたフレームワークにもと づいてどう進めるか、いろんな作業が待ち受けててこれからがたいへんなのかなという感じがしております。

私どもも応援できるものは応援を続けてしていきたいと、そういうように思う次第であります。それから国会議員の話をしたついでに最近の動きっていうんです かね、一月ほどの大きな動きをちょっと振り返ってみますと、7月のはじめに日伯国会議連がまあ、再スタートというんですか、新しい体制ができたと、これは 橋本元総理がお亡くなりになって新しい会長が必要になったということで、麻生外務大臣、昔若い頃サンパウロに一年おられたらしいんですけども、麻生さんが 会長になられて新しい体制がスタートしたと。

それからつい先日、一週間ほど前に日伯21世紀 協議会、まあこれは東京で第二回の会合が開かれ、ここで提言が採択され小泉総理に提言書が提出されたと。まあ非常にこの中身、多様な、内容がいろいろ多岐 にわたりますのでここでは割愛しますが、中でもEPA については2008年を重要な契機として議論を加速させるということが提言されております。まあEPAについても今日講義があるか存じませんが、そういう ような提言が出ていることをちょっとレジスタしておきたいと思います。

それから、そういう動 きでありますけど、今後の動きとしては11件目の国会議員とあったんですが、実は12件目というのも近々控えていまして、これは8月の20日すぎなんです けども、参議院議長の扇千景さんとそのグループというんですかね、参議院の数人の国会議員団も来られます。ご多分にもれずエタノール工場見学ということ に、もう入っているわけでございますが、まああの、私も一年でちょうど十二回目の国会議員の来訪を受けるということでうれしい悲鳴を上げているとそういう 状況です。

それからご案内だと思うんですけど、ブラジリアの堀村大使が7月のはじめに帰国さ れて、その後ずっと今空席になっておるんですが、近日中には新しい大使が発令され、私の聞いておりますところであれば、九月中には新しい大使が着任される ということになると思います。九月の末ぐらいになるんでしょうか、まああの、というふうにうかがっております。

それからあとは、中南米局長も実は交代しまして、八月1日付けで三輪君っていう、私の同期なんですけども、外務省でポルトガル語を研修している最初のキャ リアの外交官なんですけども、彼が着任しました。ブラジリアにも二回ほど勤務しておりますし、ブラジルのこと非常によく知っている人が中南米局長になった ということはこれまた非常に心強いこともあると思います。まあいずれ官民合同会議等あるときにこちらで来ることになると思いますがよろしくお願いしたいと いうことであります。以上いろんなちょっとお話しまして、冒頭のごあいさつとしたわけでございますが、終わりに本日の業種別部会長シンポジウムが有意義な ものとなることをお祈りして私のごあいさつといたします。どうも失礼しました。

拍手

西林総領事どうもありがとうございます。ではただいまより各部会の発表に入らせていていだきますが、その前に一点だけ、先ほど申し上げました、時間の経過 とともにですね、どのぐらい時間が経っているかということをちょっと、これですね、色でお知らせいたします。まず7分が経過した時に青色を上げさせていた だきます。9分経過の時に緑。そして10分経過で黄色。そして15分が満了した時に赤、ということでお知らせさせていただきますので、ご参考いただければ と思います。それでは最初に、コンサルタント部会、渡邊部会長よりご発表お願いします。

-

コンサルタント部会

渡邊裕司コンサルタント部会長今年の上半期の回顧と展望ということでございますけれども、ちょっと一年だけのあれだとあまり面白くないというのと、せっかくその、政権の交替期というこ ともございまして、勝手にですね、ちょっとフライングさせていただきまして、ルーラ政権の四年間の回顧と展望という、要するに今年も含めたお話しをさせて いただきたいと思います。

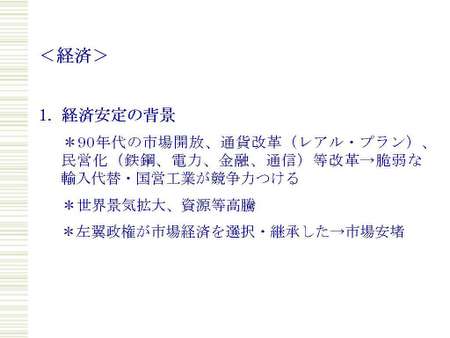

結論から申し上げますと、ちょっと非常におおざっぱにですね、こ の、ルーラ政権のジェストンというのは非常に経済パフォーマンスが良かった、それからその背景はですね、90年代の市場開放等々の改革が相当進んだその遺 産および、非常にラッキーなことに世界経済が拡大する時期に重なったということで、まあこんなことを言うとしかられるかもしれませんけど、PT政権非常に 幸運だったんじゃないかと。

でもうひとつ言える点はですね、このエマージングネーションとし てはいやに低成長が目立つということですね。今年は民間の予測では3.6%の成長で、四年間の年率に直すと2.8%。1980年から2005年までの過去 二十五年間で、年率2.13%ということですが、したがいましていずれにしても1%台の成長がブラジルはずっと続いているということでございます。

そして、展望というとまあ大げさでございますけども、今後ですね、じゃどうなるのかというか、誰が選挙に勝つにせよ、要するに構造改革を政治の力で断行し ないことにはどうにもならないんじゃないかという気がいたします。構造改革の断行によってですね、外国投資の拡大、成長する、でその成長したあかつきにで すね、国内貯蓄をもって治安、教育に長期の投資をしていくということでもしないと、十年二十年後にブラジルはまたたいへんな負の遺産をかかえこむことにな るんじゃないかというふうに思います。

次。回顧、各論から行きますと政治的には左翼の政権が できて非常にびっくりしてですね、為替も非常にレアル安に振れたと。しかしふたを開けてみるとこの左翼政権は市場経済と均衡財政路線を選択継続したという ことが言えると思います。そしてルーラの政策は、まあ一部改革をやっていたようでございますけども、総じて福祉政策が中心で、まあ悪く言うとばら撒きが中 心だったんじゃないかというふうに思います。

後半、昨年ですね、大規模汚職が発覚したんです けども、面白いことにというか、経済が安定していたがゆえに政権の崩壊にはいたらなかったと。もしこれが経済が非常に悪くて失業でも高かったらどうなって いたか、というふうに私は思っております。はい次。この経済面ではですね、先ほど申し上げましたように90年代の改革、それから民営化ですね。改革の中で 市場開放、通貨改革、これはカルドーゾがやったレアルプラン。

それから民営化等々で脆弱な輸 入代替工業、それから国営産業が競争力をつけた。それから世界景気が拡大した。これにともなって資源が急騰した。左翼政権が、さきほど申し上げました、市 場経済を選択したという事実だけで市場が落ち着いた。次。経済面、この安定の要因ですね、中には結果こういうことができたというものがあるかもしれません が、ざっとこういうことだと思います。国際収支が拡大均衡した、インフレが低下していっている。今年はアメリカ並、アメリカよりちょっと低いくらいのイン フレになると思います。

金利が、まあ高いんですけど、少なくとも比較すれば低下傾向にある、 レアルが非常に強くなったと。公的対外債務が減少した。外資の資金がどんどん流入している。これは資本、直接投資だけじゃなくてポートフォリオも入れてで すね、要するに資金が、これ大体十八倍くらいですか、政権が発足した時からお金の流入がそういう風に増えている。失業率も低下してきている。石油需給、カ ントリーリスクが低下している。

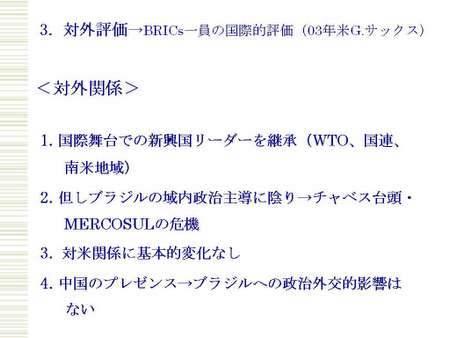

次。先ほど会頭も触れられましたけども、ゴールドマンサック スの会でですね、Bricsの一員として評価してもらっている。これはやはり、それなりの理由があるからだと思います。対外関係を見ますとですね、あいか わらずブラジルはWTOでG20を主導しですね、国連では日本、インドと並んで常任理事国入りを目指した。

南米地域でも依然として大国としての地位を維持している。ただしですね、南米諸国における左翼政権の台頭等々に乗じてですね、チャベスがカストロと連携し たりですね、まあいろいろなところで動き回りましてですね、メルコスールの危機もあって、ブラジルの南米における政治的、政治の主導力に若干陰りが出るか もしれないという気がいたします。

またあの、例の中国のプレゼンスでございますが、中国は今 南米大陸でまあエネルギーをあさっているわけですけども、まああの、政治的外交的に南米を何とかしようということは、まあ無いんだと思うんですね。むしろ やはり気になるのは、中国の安い製品が大量に流入してきて国内産業がたいへんな打撃を受けているということが注目されると思います。

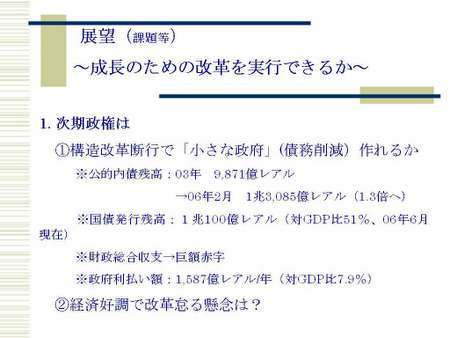

次。えっと、さきほど申し上げました展望ですね。問題は成長のための改革を断行する強力な政権が誕生するかということに尽きると思います。これは先ほど会 頭がおっしゃった通りだと思います。まああの、経済パフォーマンスは非常にいいんですけども、ひとつひとつ見ると、ブラジルの脆弱な構造的な問題点がまだ いろいろあります。たとえばですね、公的債務というのはルーラ政権になって1.3倍。まあたいしたこと無いじゃないかといえばたいしたことはないんです が、まあ増えている。

それから国債発行残高もですね、これは2本の半分くらいなんですけど も、まあしかし、これはたいへんな金額ですよね。財政総合収支、プライマリーバランスは黒字ですけども、皆さんご存知だと思いますけど、総合収支ではやっ ぱり依然大赤字なんですよね。2003年はGDP比5%を超える赤字、今年も5%くらいです。ものすごい赤字を出している。

それから利払いですね、連邦政府が六月末現在で過去一年間に払った利息、国債の利息、これは1587億レアル、約720億ドルくらいですよね。720億ド ルというとボリビアのGDPの8倍くらい、コロンビアのGDPまではいきませんけども、ものすごい金額の利息を払っているんですよね。たぶん、利息を払う ために国債を発行していると思います。

それですね、もうひとつちょっと、まあ心配ばっかり言 うとあれなんですけども、経済パフォーマンスが良いが故にですね、その改革の努力を怠るんじゃないかという心配がありますね。まあ次どういう政権が出るか 知りませんけども、やっぱりあの、改革を怠っちゃいけない。まあ日本であれだけ、あの、小泉さんがですね、強力な主動力を発揮して改革をやったといって も、日本でも改革道なかばです。ブラジルもそこをどういうことになるか、ここがポイントだと思います。

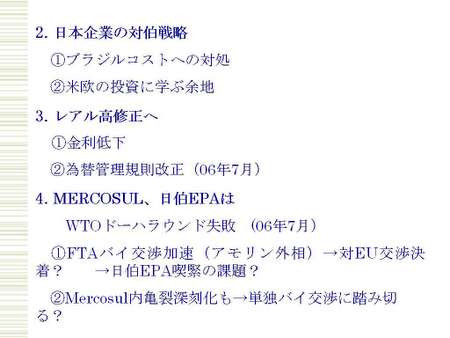

次。えっとですね。あと日本企業のブラジルへのビジネスのことでございますけども、ブラジルコストへの対処はもちろんでございますけれども、米欧の投資と いうのが非常に果敢です。アメリカの投資というのはものすごい、二桁台でここ数年伸びてますよね。20%、30%。それはどうしてかということを、やっぱ り我々も学んでいくことが必要なんじゃないかと思います。

それから、レアル通貨でございます けども、まあ金利の低下傾向、それから為替規則の改正。為替のその、flexibilizacao cambial、こういうようなことが行われますので、若干レアルは安に微修正されていくんじゃないかと。ただ過大な期待をしてはいけないと思います。メ ルコスール。日伯EPA。例のWTOのドーハラウンドがぽしゃっちゃいまして、アモリン外相ははっきり言ってますけども、我々はこれからFTAは倍の交渉 を進めていくと。

とどうなるかというと、EUとの交渉がある日突然、いやあもうできましたと 言って我々が驚かなきゃならなくなる可能性がないとは言えないと。傾向としてはそういうことが言えるかと思います。あと、メルコスールの亀裂が深刻化する 可能性がある。メルコスールは、域内貿易をずっと見ていますと、関税同盟が結成された95年からですね、1.8倍くらいに域内貿易拡大しているんですね。 ただあの、それはブラジルと、伯亜、ブラジルとアルゼンチンの貿易であって、やっぱりウルグアイとパラグアイというのはあまり恩恵預かってないと。

ウルグアイは若干ここ何年かの黒字がありますけども、ほとんど貿易赤字。パラグアイにいたっては、もうずっと赤字だということでですね。もうあまりここに 残っている意味ないんじゃないかっていうんで、ウルグアイはアメリカとのバイの交渉を始めてますね。先々月の六月にアモリンがモンテビデオに行って、お前 らメルコスールから脱退しないでくれと言って諭したことがあります。

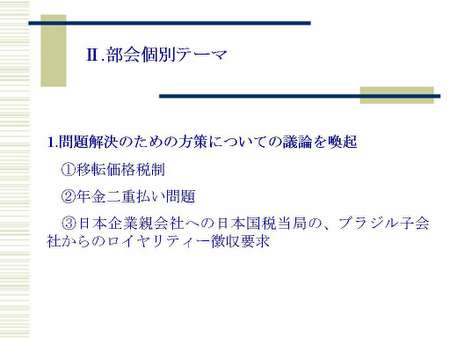

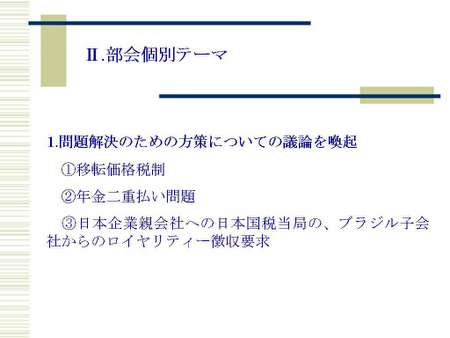

ということで、次。 えーっと時間が、ああ十分過ぎましたね。質問時間に食い込みましたけども、移転価格税制。これはブラジルがですね、国際基準に沿わない移転価格税制を実行 しているために日本企業の中に二重課税を強いられるケースがもう具体的に発生していると。それから年金の二重払い、日本とブラジルでですね。それから日本 の国税当局の、日本の親企業に対するブラジル子会社からのロイヤリティーの請求要求。ちょっとややこしいですが、ようするに課税したいんですね。まあこう いったことについてですね、我々の部会といたしましても問題を提起し、解決に向けて皆さんの意見を積極的に取り入れて行きたいと思います。

次、なかったかな、ちょっと。それからまあ治安の問題がございますね。あとその日伯間の動きはこの間21世紀コンセーリョから報告が出ました。デジタル案 件この間決着しまして、日本の技術を基礎としたブラジルの方式をブラジルが独自に開発する。それからエタノールの対日輸出機運も盛り上がってきた。③の日 伯交流年につきましてはこの間21世紀協議会がインフォルミを出しまして、決まっていることはですね、2008年に日伯ジャーナリスト会議を開催する。

それ以外はなになにすべきであるという提言でございますけども、中には非常に様々な重要な提言がございます。日本はブラジルを南米で最も重要なパートナー と位置付け、ブラジルは日本をアジアで最も伝統的なパートナーというふうに位置付けております。そういうことで、先ほど総領事のごあいさつにもありました が、日伯の交流は今後ますます盛んになっていくことを期待し、お祈りしたいと思います。すいません。質問時間がもう一分しか残っていません。

司会

ありがとうございます。それでは質疑応答に移りたいと思います。どうぞ。(質)連邦政府支出の増大について

(答) あの、あれですよね。やっぱり政府支出が、投資はいいんですけど経常収支の方で、経常的な支出が伸びつづけると、日本もそうですけど、危険ですよね。赤字 がどんどん膨らんでいけばいくほど国債を高い利息をつけて売らないと誰も買わないわけですから。あの、悪循環で赤字が増えていく、それは困りますね。つま りその、大事なポイントはですね、国債を誰が買っているのかというのを見ると、今年の外国人が国債を買った時の所得税を無税にしたあの馬鹿げた措置、二月 ね、それ以前は外国人が5%しか国債を買っていなかったんですよ。

その後ね、今25%外国人 が買っているんです。まだでも少ないですよね。75%を機関投資家が買っているんです、国内の。ということはあれだけの莫大な赤字をファイナンスするお金 が、国内貯蓄がブラジルにあるということですよね。それがああいう利払いに消えていっていると。まあ日本も人のことを言えないんだけど、たいへん残念だと 思いますよね。だから、まあゼッツリオ・バルガスみたいな政治家がこれから出るかどうか知りませんけども、そのですね、国内貯蓄を治安と教育、インフラに 振り向ければブラジルの未来というのはものすごい明るいと思います。

司会

どうもありがとうございます。ほかにご質問ありませんでしょうか。それではありがとうございました。拍手

続きまして金融部会、福田部会長様の方からよろしくお願いします。

-

金融部会

福田勝美金融部会長金融部会の福田でございます。金融部会はちょっと、今のコンサルタント部会のようになかなか格好いいプレゼンテーションができなくて、伝統的にまあグタグ タと説明しますので申し訳ございません。2006年上期の回顧でございますけども、もうすでに何回か繰り返されていることなんですけども、まあ特にその、 金融市場について申し上げますと、2006年上期というのはですね、2004年以降世界経済の拡大で順調に推移してきたブラジル経済がですね、初めて経験 する試練の時期であったと言えると思います。

まあ結果的には、ブラジルはこの試練を大きな問題なく乗り越えて、まあ逆にやや加熱気味であった金融市場が正常な状態に戻ったともいえるのではないかと思っております。経済のファンダメンタルというのは金融市場の変動には係わり無く、引続き好調であったと思います。

2006年以前は、世界的な過剰流動性がエマージング国の金融市場に流れ込んで、まあ株式市場の上昇等をもたらしておりました。

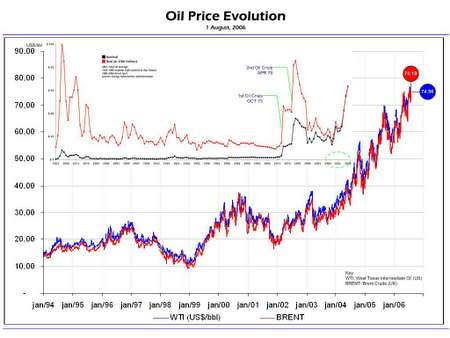

2006年に入りまして、ブラジルを取巻く国際金融環境というのは幾つかの点で従来とは異なっております。まず第一番が、地政学リスクの高まりに起因する原油価格の上昇によるインフレリスク増加と。それから二番目。機軸通貨であるドル金利の上昇と米国経済の減速感。で三番目がですね、過剰流動性の供給基地であった日本における金融政策の転換と。

原油価格の上昇に象徴されます資源・エネルギー価格の上昇が、世界中にインフレの種を蒔いておりまして、まあ結果としてですね、米国金利は2005年初の2.25%から今年の6月には5.25%まで上昇と。他の国々も政策金利の引き上げが相次いでおります。えっと具体的に言いますと、まあこんな形で石油の価格というのはですね、上がってます。この上のグラフはあの、古い、昔からなんですけども、まここの丸い のところですね。1994年以降のを下で拡大しておるんですけど、まあ最初94年に20ドルくらい、前後だったのがですね、70ドル80ドルという世界に 移行しておると。まあこれはやはり相当なインフレの問題はあると思っております。

それから、 米国経済の減速感というのはですね、やはりまあその財政赤字と大幅な経常赤字と、更に家計の赤字と、こういったものを積み上げながら繁栄を享受しておると いうことに対する、なんといいますか、行き詰まり感といいますか。まあそういったものと呼応しておると思います。

それからまあ日本におきましては2001年来超金融緩和政策が続いておりましたけれども、今年の3月には量的緩和政策が解除されて、7月には公定歩合引き 上げという形でついにゼロ金利政策が終了しております。今後のブラジル経済を占う中ではこのような外部環境の変化というのはやはり注視していく必要がある と思います。

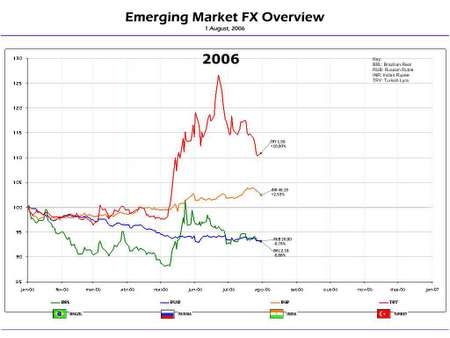

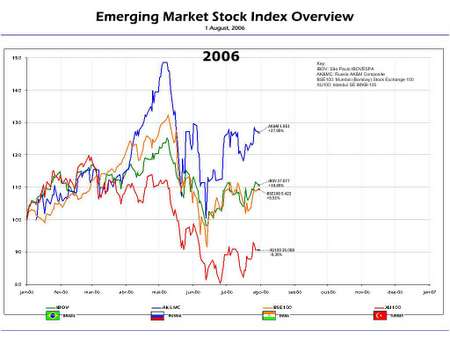

えー、上期の変動なんですが、5月の米国フェデラルファンドのですね、金利引上 げ後に、国際金融市場の先行き不安から、トルコやインドなどのエマージング国の金融市場から米国国債への質への逃避が起こり、その影響でブラジル金融市場 も2004年初来続いていた順調な拡大から、波乱含みの展開となりました。

レアルの対米レー トはですね、2006年年初2.34から5月には2.1を切る水準まで行っておったわけなんですが、この混乱の中でピーク2.4台まで低下をしました。 えーっと、これですね。大体このグリーンがブラジルなんですけども、まあずっと年初から買われてきたんですけど、この五月のところで2.1を切っていて。

これは、すいません、変化率パーセンテージでやってるんですけども、まあこれがここまで上がって、今ちょうど半値戻しくらいになっていると。で、この、例 えばトルコなんかですとですね、まあ年初からほぼ横ばいで来たんですけど、やはりここでバーンと売られまして半分くらい戻っていると。まあこんなような、 やはり経済の脆弱性によってここら辺の反応は、大きさは違うという感じなんですけども、このような動きになっております。

同じように、株式市場につきましても、まあBovespaですと一時4万1,000を超えておったのが短期間で3万2,000台まで低下して、まあ今は3 万6,000くらいまで戻っていると。これが株の方なんですけど、まあ動きが上下逆なんですけど、年初からこうずっと買われてきたのがドーンと下がってま た元に戻っていると。大体みんなこんなような動きを世界中のエマージングのマーケットがやってきたという感じでございます。

代表的なカントリーリスク指標でEMBI+というのがあるんですけど、これが年初302。まあ為替が2.1切った5月の初めには214まで下がったんですが、この変動で一時280台まで戻して、その後今240ぐらいに戻っているというような感じでございます。

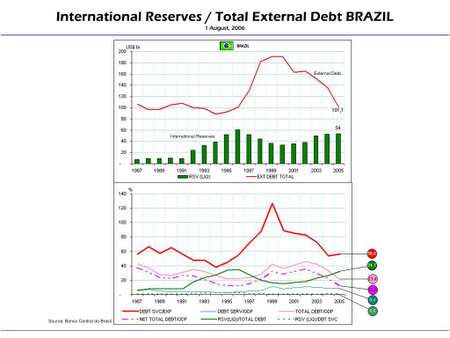

で従来、このような海外市場の変動がありますとですね、ブラジルの金融市場に大きな影響が与えられる傾向があったんですが、この程度の変動で収まっているということはやはりブラジルの対外的金融環境が劇的に改善しておるということが言えると思います。まあ、対外借入返済能力を示す指標としてDebt Service Ratioとかですね、まあいろいろあるんですけど、まあこういったもの、2001年のですね、ブラジル・アルゼンチン金融危機の際の数字から見るとです ね、まあ大幅に低下をしていまして、まあこのあたりが変動への対応力を強くしていると言えると思います。

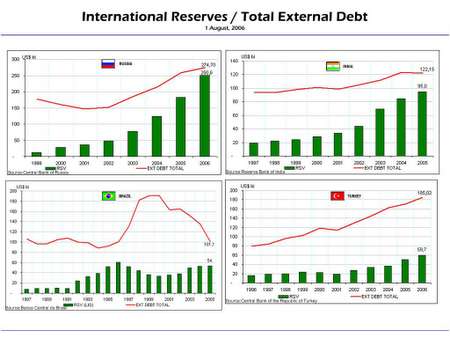

ちょっと具体的に見ますとですね、これはあのちょっと数字が違いますけども、具体的な対外債務がこのあたりこんなに増えたのがこのくらいになっていると。 それから、インターナショナルリザーブというのが順調に、いろいろまあ外貨返済しながらも順調に増えていると。それからこのいろんなレシオで言いますと、 やはりこの99年とか2000年のころ非常に高かった。

これはネットサービス、それから輸出 の外貨需要逼迫度ですか、こういった数字が非常に高くなっていたのが順調に減ってきていると。まあこういったものがですね、評価されていると言えると思い ます。これはエマージングカントリーだいたい共通しておりまして、別にブラジルだけではなくてですね、やはり世界的な資源価格の上昇というのがこういった 好結果をもたらしていると言えると思います。

選挙の話は、まあ繰り返しになるんですけど、金 融・経済について言いますとですね、まあ選挙戦の論点になっていないと。何れの政党が政権を取ろうと経済政策に変化はないということでですね、昨年の汚職 問題発覚時点との比較では金融市場への政治の影響度は極端に減少しております。

金融市場の混 乱に係わり無く、ブラジルの実態経済はゆっくりながらも順調に拡大を続けておりまして、 2006年上期の輸出は13%増、まあ輸入はレアル高の影響で22%増となっていますけども、経常黒字は昨年並みと。第1四半期の経済成長率は1.4%。 過去12ヶ月の成長率は4%超。政府は年間の成長予想を3.4%から3.8%に上方修正と。

海外ではインフレ懸念から金利の上昇が続いているんですけども、ブラジルは諸外国に先行して金利引き上げ等行ってですね、さらにまあ、その結果レアル高が あって、まあインフレ率が抑えられているということから、現在は政策金利の引き下げフェーズにあります。これが結果ですね、これが内需の拡大とそれから、 まあ揺り起こして景気を牽引するという結果になっております。まああの、選挙とワールドカップの年は景気が良いと言われてますけども、まさに数字もそう なっていると思います。

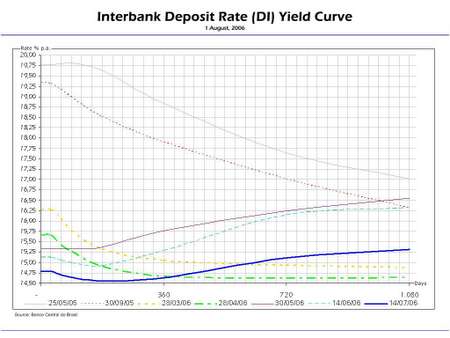

インフレ率は低いとは言ってもですね、世界的に見るとまだ高い水準に あって、まあ政策金利引下げられたといっても実質金利は10%以上と。これなんですけど、Selicの動きですけども、まあここらへんの高いレートから ずっと下がってきて昨年また引き上げられて今ここまで来たと。ただし実質金利は9.9%、約10%と、これはやっぱり世界で一番高い水準であるということ でですね、なかなかまだ、低金利がですね、設備投資を呼び起こして他のエマージングマーケットのようにですね、力強い成長を促すという段階にはいたってい ません。

でまああの、外部格付の改善とかですね、カントリーリスク指標の低下の結果、政府と か、それからペトロブラスなどの大手企業は低コストでの資金調達が可能になっていますけども、中小企業や個人がその結果を享受できるのはかなり先のことと なりそうです。具体的にここにコンシューマー・ファイナンス・レートというのがありますけども、下がって138%。コマーシャル・インタレストが 105%。クレジットカード224%。スペシャルチェックのレートが153%。パーソナルローンが91%。それから、いわゆるフィアンセイロですね、町金 融272%と。まあ日本でいったら犯罪をはるかに超えたレベルなんですけど、まあこういったものがまかり通っているうちはですね、やはりまともな経済成長 は難しいのではないかなと思っております。

銀行業界ですけれども、2006年第1四半期の数 字は出ておるんですけども、ブラジル銀行の貸出は 21%増加。純利益の合計がですね、102億レアルと61.5%増加をしております。これにはバンコ・ド・ブラジルの一時的な要因もありますけども、それ を除いても31%の増加となっております。一方ですね、急速な貸出拡大の結果支払遅延も増加しておるということでですね、まあ政策金利が引下げられたのに 対して銀行の貸出金利が下がらないということの、一応その原因というか、言い訳になっております。

また業界再編成についていいますと、ここ数年大規模な業界再編はなかったんですけど、上期にはですね、Bank of Americaの子会社のBank Bostonがですね、Itauに売却されて、逆にItauと株式を交換したということがございました。また、投資銀行のPctualがスイスのUBSに 買収されるということが起きております。

すいません、ちょっと時間が経ってるんですけども、2006年の下期展望です。

国際金融の変化については引き続き注目していく必要はあるんですけども、主要国政府・中央銀行の慎重な政策運営努力によって、重大な世界的経済危機発生の可能性は少ないと思います。実態経済は内需に支えられて拡大するものと見込まれますので、これは補助金や最低賃金引き上げの結果ではあるんですが、広く国内に需要拡大の基礎が形成されております。

選挙結果が経済政策に大幅な変化をもたらすことは予想されません。一方、経済成長促進に必要な諸制度の改革やインフラ整備には、どう考えても相当まだ時間 がかかるということから、第1四半期に比べて成長率は若干減少しますけども、政府の政策目標であるところの成長は達成可能と思ってます。

格付機関の見直しの、まあ格上げの動きもいろいろあるわけなんですが、対外的な金融指標が改善しておりますので、2008年から2009年くらいには実現 する可能性が高まっていますけども、まあ前のプレゼンテーションにございましたようにですね、国内債務残高の増加というのがやはりネックになると考えられ ます。

えっと、金融財政政策につきましては、まあインフレ率は中央銀行の政策目標、これは4.5%±2%ですけども、これに収まると見込まれていますので、あと年内に三回開催されますCopomでですね、引続きSelicの金利引下げが行われると思っております。

まあその結果、金利が下がるとですね、元加部分が減りますので、若干国債の発行も減って良いわけなんですけど、何とかPrimaryの収支を抑えることによって財政面でも一応政府の目標は達成できるんじゃないかと思ってます。為替については現在対ドル2.2ぐらいなんですけど、政府としてはこの辺の数字というのは比較的そのまあ居心地の良い数字なのかなと。まあやはりインフレ が低く抑えられるというメリットがあります。好調な輸出や、ブラジル国内国債市場の非居住者への開放ということがあり、まあかなり外貨が流入しておるとい うことでですね、まあマーケットでは引き続きドルの余剰感というのは強うございまして、引き続き若干レアル高傾向かなと思ってます。

銀行業界は、まあ内需の拡大を背景にですね、個人マーケット中心の拡大を見込んでおります。昨年度は天引きローンが導入されてかなり個人ローンが伸びたわ けなんですけど、まあ今年は、とはいってもやはり26%ぐらいの上昇があると。法人の方は引続き前年度並と。全体では18%くらいの貸出増加を見込んでい ます。ただ一方ですね、大企業はやはりその、直接調達の方にシフトしておりますので、銀行が収益をなかなか上げにくいと。

こういう中でやはり今後目をつけていくのが不動産投資でございまして、現在まあ、低金利を背景にですね、ブラジルでは不動産マーケットがブームになってお るという中でですね、不動産融資の残高を積み上げていくというのが方針として挙げられています。 2005年末の残高が48億レアルなんですけども、これが2006年末には87億レアルまで拡大するというふうに予想されております。

すいません、駆け足なんですが、保険業界の方です。

2006 年上期の回顧ですが、全体の保険料収入は18.4%増と引き続き拡大傾向にございます。保険種目別でいきますと、自動車保険は22.7%増。火災保険、生 命保険それぞれ16.7%増、17.1%増加に対して、運送保険は若干減って2.9%減となっています。種目毎に顕著な差が現れております。保険料収入に占める支払保険金の割合である損害率については、前年の改善傾向が継続しておりまして、全保険種目損害率は57.2%と、前年同期比で1.4 ポイント改善。これは内訳でいいますと、自動車保険の損害率が67.2%と、2.7ポイント改善したことが要因です。火災保険、生命傷害保険ですね、それ から運輸保険。こういったものはほぼ前年並みでございます。経費率も、ほぼ前年並みとなっています。

2006年下期の展望ですけども、収入保険料については、下期も引き続き堅調な伸びが継続することが予想されると。また金利低下傾向が変わらないことから、各社とも資産運用益の収支の低下を考慮し、保険収入の改善について引き続き注力をしていきます。

それから最後に再保険関係ですけど、再保険制度につきまして、2005年度に自由化法案が提出されておりますけども、今年度も早期審議を行う動きがあったものの、選挙等もありいまだに実現に至っておりません。大統領選挙前後の動向が注目されております。

えー、そこでですね。恒例の各銀行による年末レート予想なんですけども、今回は全然おもしろくありません。残念ながらSelicについて言いますと、まあ四行、これは日系の銀行が二行とブラジルの銀行が二行なんですけど、Selicの低いところが14%、高く て14.25と。それから為替について、対米ドル・レアルについていいますと、一番高いところが2.15、一番低いところが2.25と、きわめて現実的な 範囲に収まっておりまして、あまりバリエーションはないと。

ちなみに今年の年初にどれくらい で見ていたかといいますと、年末の金利は14.5から16%、為替は2.3から2.5ということで見てたんですけども、やはり現実的にだんだん予想を修正 しているというのが現状かと思っております。金融部会からは発表は以上でございます。すいません、長くなりました。

どうもありがとうございます。それでは時間超過してますが、クイックに質疑応答にうつりたいと思います。いらっしゃいませんでしょうか。それでは時間もお してることもございますので、次に移らせていただきたいと思います。福田様どうもありがとうございました。それでは次は貿易部会、中村部会長様からよろし くお願いします。

金融部会「2006年上期の回顧と下期の展望」

1. 2006年上期の回顧

2006年上期は、2004年以降世界経済の拡大を背景に順調に拡大を続けてきたブラジル経済が、初めて経験する試練の時期であった。

結果的には、ブラジルはこの試練を大きな問題なく乗り越え、やや加熱気味であった金融市場は正常な状態に戻ったともいえる。経済のファンダメンタルは金融市場の変動には係わり無く、引続き好調であった。2006年以前は、世界的な過剰流動性がエマージング国の金融市場に流れ込み、株式市場の上昇等をもたらした。

2006年に入り、ブラジルを取巻く国際経済は幾つかの点で従来とは異なる環境に移行している。- 地政学リスクの高まりに起因する原油価格の上昇によるインフレリスク増加

- 機軸通貨である米ドルの金利上昇と米国経済の減速感

- 過剰流動性の供給基地であった日本に於ける金融政策の転換

原油価格の上昇に象徴される資源・エネルギー価格の上昇は、世界中にインフレの種を蒔いており、米国金利は2005年初の2.25%から今年6月には5.25%まで上昇し、他の諸国でも政策金利の引き上げが相次いでいる。

米国経済の減速感は、財政赤字と大幅な経常赤字、更に家計の赤字を積み上げて繁栄を続けてきた米国経済の行き詰まり感とも呼応する。

また日本に於いては2001年来超金融緩和政策が続いていたが、3月には量的緩和政策が解除され、7月には公定歩合引き上げによりゼロ金利政策が終了した。

今後のブラジル経済を占う中でこのような外部環境の変化は注視する必要がある。5月の米国FF金利引上げ後には国際金融市場の先行き不安から、トルコやインド等のエマージング国の金融市場から米国国債への質への逃避が起こり、その影響でブラジル金融市場も2004年初来続いていた順調な拡大から、波乱含みの展開となった。

レアルの対米レートは2006年初の2.34から5月には2.1を切る水準まで買われていたが、この混乱の中でピークでは2.4台まで低下。また株式のBovespa指数も41,000超の水準から短期間に32,000台まで低下した。

しかしながら、市場は時間とともに落ち着きを取り戻し、対ドルレートは2.2台、Bovespa指数は36,000台まで回復している。

代表的なカントリーリスク指標であるEMBI+は年初の302から5月初には214まで低下したが、5月の金融市場混乱以降一時的に280台まで上昇、その後240前後の動きとなっている。

従来、海外市場の変動はブラジルの金融市場に大きな影響を与える傾向があったが、この程度の変動で収まっているのはブラジルの対外的金融環境が劇的に改善してためである。

対 外借入の返済能力を示す経済指標としてDebt Service Ratioがあるが、2001年から2年のアルゼンチン・ブラジル危機の際88.7%あった指標は、外貨負債の積極的な返済と輸出拡大の結果2005年に は40%に低下しており、変動への耐性が増加している。これはブラジルに限らずエマージング国にほぼ共通しており、世界的な資源価格の上昇に支えられてい る結果といえる。

今年は選挙の年であるが、金融・経済政策が選挙戦の論点になっておらず、何れの政党が政権を取ろうと経済政策に変更はないと見込まれ、昨年の汚職問題発覚時点との比較では金融市場への政治の影響度は減少している。金融市場の混乱に係わり無く、ブラジルの実態経済はゆっくりながらも順調に拡大を続けている。

2006年上期(1~6月)の輸出は前年同期比13%増加して609億ドルに達し、レアル高の結果輸入は414億ドルと22%増加したものの、経常黒字は昨年並みを維持。

第1四半期の経済成長率は1.4%で、過去12ヶ月の成長率は4%を超え、政府は2006年の成長率予想を3.4%から3.8%に上方修正している。

海 外ではインフレ懸念から金利の上昇が続いているが、ブラジルでは諸外国に先行した金利引き上げとレアル高の結果インフレ率が低く抑えられ、政策金利の引 き下げフェーズにあることから、内需の拡大が景気を牽引する結果となっている。(選挙とワールドカップの年は景気が良いと言われるが、経済指標もその傾向 を示している。)

インフレ率は低いとはいえ、世界的にみるとまだ高い水準にあり、政策金利が引下げられても実質金利が10%程度に高止まりしてい ることや、貸出金利が依 然高いことなどが民間の設備投資を幅広く呼び起こすに至っておらず、他のエマージング諸国と比較して力強い経済成長を実現するには至っていない。

外部格付の改善とカントリーリスク指標低下の結果、政府やペトロブラス等の大手企業は低コストでの資金調達が可能となっているが、中小企業や個人がその結果を享受できるのはかなり先のこととなると予想される。2006年第1四半期にブラジルの銀行貸出は21.1%増加し、純利益の合計は102億レアルと昨年同期比61.5%増加した。これには国営銀行であるBBの一時的な収益増加が影響しているが、それを除いても31.5%増加している。

急速な貸出拡大の結果支払遅延も増加しており、政策金利引下げに対して銀行の貸出金利引下げが少ないことの原因の一つとされている。

また、大規模な業界再編はこの数年無かったが、上期には2件の大型買収が実現した。長期間の交渉の末BOAは子会社のBank BostonをItau銀行に売却し、Itauの株式を取得した。また、投資銀行のPctualはスイスのUBSに買収された。2.2006年下期の展望

【総括】

国際金融環境の変化については引き続き注目していく必要はあるものの、主要国政府・中央銀行の慎重な政策運営努力により、重大な世界的経済危機発生の可能性は依然少ないと思われる。

実態経済は内需に支えられ拡大するものと見込まれる。補助金や最低賃金引き上げの結果、広く国内に需要拡大の基礎が形成されている。

選挙結果が経済政策に大幅な変化をもたらすことは予想されず、一方、経済成長促進に必要な諸制度の改革やインフラの整備には引続き時間を要することから、第1四半期に比べて成長率はやや減速するものの、政府の成長目標は達成可能と思われる。

格付機関による投資適格への見直しは、対外金融指標の改善が継続すると見込まれることから、2008年から2009年には実現する可能性が高まっているが、国内政府債務の残高増加がネックとなる。

【金融・財政政策】

金融政策については、インフレ率が中央銀行の政策目標(4.5%±2%)に収まるみこみであることから、年内に開催があと3回予定されているCopomにて引続きSelic金利の引下げが予想されている。

政策金利引下げの結果、国債の元加部分減少の効果もあり、5月までのPrimary収支は5.8%増と改善しており、本年の政策目標である4.84%は達成できるものと思われる。

【為替】

現 在対US$2.2前後で推移しているが、政府としてはインフレ目標達成のためにも居心地の良い水準と思われる。好調な輸出や、ブラジル国内国債市場の非 居住者への開放に伴う外貨流入もあり、市場におけるドル余剰要因は継続することから、引続きレアル高傾向での推移を予想する。

【銀行業界】

内 需の回復を背景に引続き個人マーケット中心に安定した拡大を見込む。昨年は天引きローンの導入による特殊事情から個人ローンは38%近い大幅な増加と なったが、2006年については26%程度を見込む。法人の資金調達は、上期の実績から昨年並みの見込であり、貸出全体では18%程度の増加を見込む。

大企業は直接調達にシフトしており、銀行が収益を上げ難い環境となっている。

所得水準の向上や金利引下げの結果、ブラジル国内では不動産ブームが起きており、不動産融資残高はこの数年で大幅に増加している。銀行は不動産融資に注力 する方針であり、2005年末残高は48億レアルであるが、2006年末には87億レアルまでの拡大を予想している。年末金利・為替予想 12月末為替(前回予想) 12月末金利(前回予想) A R$2.20 (R$2.25) 16.50% (14.00%) B R$2.37 (R$2.20) 15.50% (14.00%) C R$2.30 (R$2.15) 16.50% (14.25%) D R$2.30 (R$2.22) 16.00% (14.20%) 2006年上期の回顧と下期の展望(保険業界)

1.2006年上期の回顧

保 険監督当局の統計(2006年5月末)に基づき、2006年上期の保険業界を振り返ってみると、全保険種目の収入保険料(健康保険および運用型年金保 険を除く)は、前年同期比18.4%増と、市場全体は引き続き拡大傾向にあるといえる。保険種目別の内訳をみると、自動車保険は前年同期比22.7%増と 高い伸びを示している。また、火災保険および生命保険もそれぞれ16.7%増、17.1%増であるのに対し、運送保険は対前年2.9%減となっており、種 目毎に顕著な差が現れている。

収入保険料に占める支払保険金の割合である損害率については、前年の改善傾向が継続していると見られる。全保険種目 損害率は57.2%と、前年同期比で 1.4ポイント改善している。これは、自動車保険の損害率が67.2%と、2.7ポイント改善したことが主な要因である。火災新種保険、生命傷害保険およ び運送保険の損害率は、ほぼ前年並みであった。なお経費率についても、ほぼ前年並みとなっている。2.2006年下期の展望

収入保険料については、下期も引き続き堅調な伸びが継続することが予想される。また金利低下傾向が変わらないことから、各社とも資産運用収益の低下を考慮し、保険収支の改善については、引き続き注力していくものと思われる。

再保険制度については、2005年に自由化法案が提出されている。今年度も早期審議を行う動きがあるものの、未だ実現には至っていない。大統領選挙前後の動向が注目される。

-

貿易部会

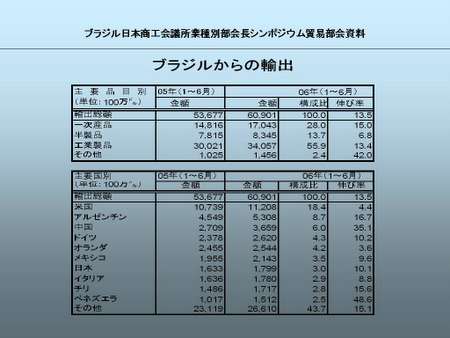

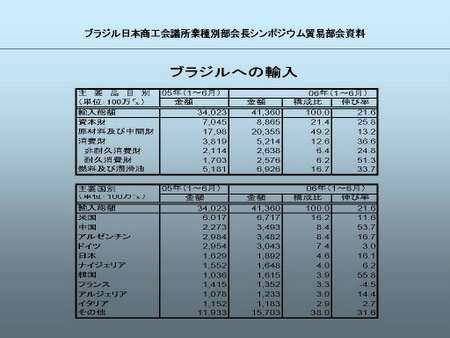

中村純一貿易部会長貿易部会の中村でございます。それでは貿易部会の方から報告させていただきます。

まずあの、2006年上半期、貿易収支全般についてですが、貿易収支の黒字額は195億4,100万ドルと前年同期を一億ドルばかり下回りました。上半期 における貿易収支減を記録したのは2001年以来のことでございます。で、黒字減少の要因は、輸出額が前年同期比13.5%増であったのに対して、輸入額 は前年同期比21.6%となりまして、輸入の伸びが輸出を上回ったことに起因します。輸出はレアル高の影響もあり増加の勢いが減少する一方で、輸入は為替 要因だけではなく国内市場の好調もあり高い増加率を示しました。上半期における輸出について ですが、一言で言えば価格の上昇が輸出の増加を下支えしたということであると思います。で、上半期における輸出を製品カテゴリー別にみますと、金額ベース で一次産品が15.0%増、半製品が6.8%増、工業製品が13.4%増と全てのカテゴリーで増加しています。しかしながら、数量ベースで見ますといずれ も低い伸びに留まっており、輸出価格の上昇が寄与したということが言えると思います。

一次産品における主要輸出品目別に見ますと、鉄鉱石、大豆、原油と続いております。特に原油は数量ベースの増加率でみても56.3%増となっていますが、やはり価格の上昇の影響が顕著であると言えます。原油の輸出先では特に米国、チリ、ポルトガル向けが増加しています。

半製品では上位から順に砂糖、パルプ、それから鉄鋼半製品と続いています。砂糖は数量ベースで見ると 12.3%減を記録しておりまして、国際価格の上昇が輸出額を増加させたということが言えます。なお、砂糖の主要輸出相手国は上から順に、ロシア、ナイ ジェリア、マレーシア、エジプト、アルジェリアと、特に開発途上国向けが中心でございます。

で、工業製品では上位から順に乗用車、航空機、それから自動車部品、送受信機と続いております。乗用車につきましては、レアル高の影響により主要アッセン ブラーは輸出による収益悪化を問題視しているようでございますが、各社とも中長期的な戦略に拠るものか、今のところ、輸出減少には結びついていない模様で す。

輸出相手国別にみますと、輸出額の大きい順に米国、アルゼンチン、中国となっています。 米国向けが 4.4%増とわずかの伸びに留まる一方、アルゼンチン向けは16.7%増と、自動車関連それから携帯電話など工業製品を中心にして好調な輸出を維持してい ます。中国向けは31.1%増を記録しましたが、とりわけ大豆が63.9%と大幅な増加を記録しています。

特に大豆に関してでございますが、今年は政府の方で年度の生産見通しを6,000万トンと予想しておりましたが、天候その他の影響で、当初の見通し通りに は行かないようですが、昨年の5,000万トンはオーバーして5,300万トンないしは5,400万トンになる見込みでございます。

でちなみに、特に会員企業の、まあわが社でございますが、昨年、大豆、大豆粕、トウモロコシ、コーリャン等々で約百万トン日本ならびにアジアに対して輸出 しました。本年度は年初に今年の目標を2百万トンというふうに設定したんですが、まあ倍増にはいかないようで、だけど七月末の段階でほぼ90万トンいって ますので、年末までには150万トンぐらいはできるものと思っております。

次に上半期の輸入 についてでございますが、これは一言で申しますと、耐久消費財の輸入が非常に高く、高い伸びを記録したということであると思います。で、上半期における輸 入額は前年同期比21.6%増でございました。商品カテゴリー別に見ると、消費財、と資本財の伸びが顕著である一方、原材料・中間財が比較的低い伸びに留 まりました。

資本財では主要品目である工業用の機械、事務用機器がともに2桁台の増加を記録 しています。これについては好調な国内市場を背景に企業による投資が増加傾向にあることに加えて、レアル高を利用して設備投資に必要な海外からの資本財の 調達を各社がやっているということであると思います。

消費財では、非耐久消費財よりも耐久消 費の増加率が高いことが特に目に止まります。特に耐久消費財では自動車の輸入の増加が著しくて、前年同期比ほぼ2倍を記録しています。輸入相手国別に見ま すと、主要相手国の多くで輸入の増加が目立ちます。なかでも輸入増加が顕著なのは中国で、アルゼンチン、ドイツを抜いて、米国に次ぐ第二番手の輸入相手国 となっています。中国からは送受信機部品や液晶ディスプレイ、それから集積回路など電気電子部材が大きく増加しています。

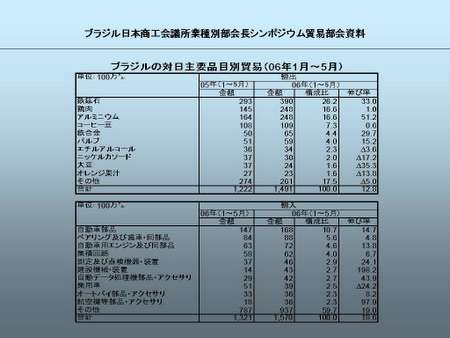

次に対日貿易についてですが、上半期における対日貿易は、輸出が前年同期比10.1%増、それから輸入が前年同期比16.1%増となり、輸出入ともにブラ ジル全体の伸び率より低い伸び率に留まりました。ブラジルの貿易額に占める日本のシェアは、輸出で 3%、輸入で4.6%、で国別順位は輸出で7位、輸入で5位となっております。

対日輸出で上位品目は鉄鉱石、鶏肉、アルミニウム、それからコーヒー豆と続きます。鳥インフルエンザの影響で好調でありました鶏肉と、国際価格が良かったコーヒー豆の輸出が伸び悩んだ一方で、特にアルミニウムの輸出が大きく増加しております。

特 に鶏肉の対日輸出ですが、鳥インフルエンザの影響で日本での鶏肉需要が全体的に落ち込んでいることに加えて、タイその他のところから輸出が徐々に再開され はじめたということもありまして、日本側では需要家側の在庫調整、それから様子見が続いているのが現状で、この2~3年ほどの伸びは期待できないようでご ざいます。特に、丸紅の場合はですね、二年前に年間約1,300トン、一昨年に約1万 3,000トン、で昨年ようやく2万トン超の鶏肉の対日輸出をいたしましたが、今年は年初に去年並の約2万トンを目標に設定しておりましたが、今の現状で は年末までにまあ1.5万トンぐらいになるかなということでございます。で、特にブラジル南部で発生しましたニューカッスル病についてはですね、伝染性が 弱いということと、半径 60Km以内に限定されていることもあって、特に対日向けの輸出には影響がない模様です。

最後に2006年の貿易の通年の見通しでございますが、中央銀行では6月時点で2006年の輸出額は 1,280億ドル、輸入額は890億ドル、貿易収支は昨年より12.8%減の390億ドルぐらいということを予想しています。レアル高の影響は徐々に工業 製品を中心に影響が広がってはいますが、好調な外需やそれからコモディティの国際価格が良好に、特に鉄鉱石、原油、砂糖などの値段が良好に推移しているこ ともあって、今のところ目だった輸出の減少には結びつかないようです。

一方あの雇用情勢の改 善や最低賃金上昇、それから金利の低下などを背景に国内消費市場が順調に拡大していることもありまして、引き続き消費財、資本財を中心に輸入の増加が見込 まれております。そうはいいながら、引き続き年末までには依然として高い水準の貿易黒字は維持されるであろうという見通しです。

どうもありがとうございました。それでは質疑応答に移らせていただきます。ご質問ございませんでしょうか。よろしいでしょうか。それでは次に移らせていただきます。中村部会長どうもありがとうございました。

引続きまして化学部会板垣部会長様の方からよろしくお願いします。

なお前列の前の方で時間表示をしておりますので、ちょくちょくごらんいただきたいと思います。

ブラジル貿易概況-2006年上半期の実績と通年の見通し

(注)資料はブラジル開発商工省の「速報ベース」の資料をベースにジェトロサンパウロセンターのご協力を得て作成しました。

1.貿易収支の全般について+++貿易収支、前年同期を下回る+++

開発商工省のデータによれば、2006年上半期(1~6月)における貿易収支黒字額は195億 4,100万ドルと前年同期(196億5,400万ドル)を下回りました。上半期における貿易収支減を記録したのは2001年以来となります。黒字減少の 要因は、輸出額が前年同期比13.5%増の609億100万ドルであったのに対し、輸入額は同21.6%増の413億6,000万ドルと、輸入の伸びが輸 出を上回ったことに起因します。輸出はレアル高の影響もあり増加の勢いが減少する一方、輸入は為替要因だけではなく国内市場の好調もあり高い増加率を示し ました。

2.輸出について+++価格の上昇が輸出増加を下支え+++

2006年上半期における輸出を製品カテゴリー別にみ ると、金額ベースで一次産品が15.0%増の 170億4,300万ドル、半製品が6.8%増の83億4,500万ドル、工業製品が13.4%増の340億5,700万ドルと全てのカテゴリーで増加し ています。しかしながら、数量ベースで見るといずれも低い伸びに留まっており、輸出価格の上昇が寄与したと言えます。

一次産品における主 要輸出品目をみると、鉄鉱石が24.6%増の38億1,400万ドル、大豆が 17.2%増の28億3,300万ドル、原油が120.3%増の25億3,600万ドルと続きます。特に原油は数量ベースの増加率でみても56.3%と なっていますが、やはり価格上昇の影響が顕著と言えます。原油の輸出先では特に米国、チリ、ポルトガル向けが増加しています。

半製品では 上位から順に粗糖が33.4%増の14億3,000万ドル、パルプが23.2%増の11億 8,800万ドル、鉄鋼半製品が26.9%減の9億8,500万ドルと続いています。粗糖は数量ベースで見ると12.3%減を記録しており、国際価格上昇 が輸出額増加に寄与したと言えます。尚、粗糖の主要輸出相手国は上位から順に、ロシア、ナイジェリア、マレーシア、エジプト、アルジェリアと、開発途上国 向けが中心です。

工業製品では上位から順に乗用車が11.7%増(22億6,600万ドル)、航空機が18.4%増 (15億1,500万ドル)、自動車部品が18.8%増(13億8,600万ドル)、送受信機・同部品が3.7%増(13億8,500万ドル)と続きま す。乗用車については、レアル高の影響により主要アッセンブラーは輸出による収益悪化を問題視しているようですが、各社とも中長期的な経営戦略に拠るもの か、今のところ、輸出減少には結びついていない模様です。

輸出相手国別にみると、輸出額の大きい順に米国、アルゼンチン、中国となってい ます。米国向けが 4.4%増と僅かの伸びに留まる一方、アルゼンチン向けは16.7%増と、自動車関連や携帯電話など工業製品を中心に好調な輸出を維持しています。中国向 けは35.1%増を記録しましたが、就中、大豆が63.9%と大幅な増加を記録しています。

特にブラジル全体の大豆に関しては、本年の生 産量見通しは60百万トンでしたが、天候その他の影響 で、当初の見通し減とはなるものの、53~54百万トン(昨年は50百万トン)にはなる予定です。因みに会員企業のM社では、昨年、大豆、大豆粕、トウモ ロコシ、コーリャンなどで1百万トンを成約していますが、本年度目標2百万トンには届かないものの、150万トン程度は達成したいとの意向です。

3.輸入について+++高い伸びを記録した耐久消費財の輸入+++

2006年上半期における輸入額は前年同期比21.6%増の413億6,000万ドルでした。商品カ テゴリー別に見ると、消費財(36.6%増、52億1,400万ドル)と資本財(25.8%増、88億6,500万ドル)の伸びが顕著な一方、原材料・中 間財(13.2%増、203億5,500万ドル)が比較的低い伸びに留まりました。

資本財では主要品目である工業用機械、事務用機器がと もに2桁台の増加を記録しています。これについ ては好調な国内市場を背景に企業による投資が増加傾向にあることに加え、レアル高を利用して設備投資に必要な海外からの資本財調達を各社が急いでいる点が 挙げられると思われます。消費財では、非耐久消費財(24.8%増)より耐久消費(51.3%増)の増加率が高いことが目を引きます。特に耐久消費財では 自動車の輸入増加が著しく、前年同期比およそ2倍の7億1,000万ドルを記録しています。Anfavea(ブラジル自動車製造業者協会)のデータによれ ば、輸入車が全体の販売台数に占めるシェアは2005年通年の5.1%から2006年上半期だけで5.7%へと上昇しています。

輸入相手 国別にみると、主要相手国の多くで輸入が増加している。なかでも輸入増加が顕著なのは中国 (53.7%増)で、アルゼンチン、ドイツを越え、米国に次ぐ輸入相手国となっています。中国からは送受信機部品や液晶ディスプレイ(LCD)、集積回路 など電気電子部材が大きく増加しています。

4.対日貿易について+++貿易額はブラジル全体より低い伸びに+++

2006 年上半期における対日貿易は、輸出が前年同期比10.1%増の17億9,900万ドル、輸入 が同16.1%増の18億9,200万ドルとなり、輸出入ともにブラジル全体の伸び率より低い伸び率に留まりました。ブラジルの貿易額に占める日本のシェ アは、輸出で3.0%、輸入で4.6%、国別順位は輸出で7位、輸入で5位となっています。

対日輸出で上位品目は鉄鉱石、鶏肉、アルミニウム、コーヒー豆と続きます。鳥インフルエンザの影響で好調であった鶏肉と、国際価格が良好なコーヒー豆の輸出が伸び悩んだ一方で、アルミニウムの輸出が大きく増加しています。

特に鶏肉の対日輸出については、鳥インフルエンザの影響で日本での鶏肉消費が全体的に落ち込んでいる こと、タイ他からの輸出が再開にされつつあることで、日本の需要家側の在庫調整もあり、この2~3年ほどの伸びは期待できないようです。因みに、会員企業 M社の場合、昨年2万トン超を対日輸出で成約しましたが、本年は1.5万トン程度になる 見込みのようです。尚、ブラジル南部で発生したとされるニューカッスル病は、伝染性が弱く、半径60Km以内に限定されていることもあり、対日向けには大 きな影響はない模様です。

一方の輸入では自動車部品、ベアリング・歯車及び同部品、自動車用エンジン・同部品と主要な品目で増加しています。

5.2006年貿易の通年の見通し+++高い水準の貿易黒字を維持する見通し+++

中央銀行は6月時点で2006年の輸出額は前年比8.2%増の1,280億ドル、輸入額は同 20.9%増の890億ドル、貿易収支額を同12.8%減の390億ドルと予想しています。レアル高の影響は徐々に工業製品を中心に影響が広がりつつある ものの、好調な外需やコモディティ商品の国際価格が良好に推移(鉄鉱石、原油、粗糖など)している為、今のところ目だった輸出減少には結びつかないようで す。一方で雇用情勢の改善や最低賃金上昇、金利低下などを背景に国内消費市場が順調に拡大していることもあり、引き続き消費財、資本財を中心に輸入増加が 見込まれるものの、依然として高い水準の貿易黒字は維持されるだろうとの見通しです。

以上

-

化学品部会

板垣義美化学部会長化学部会でございます。ただいまから始めさせていただきます。

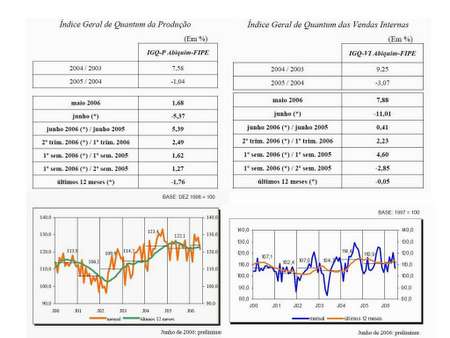

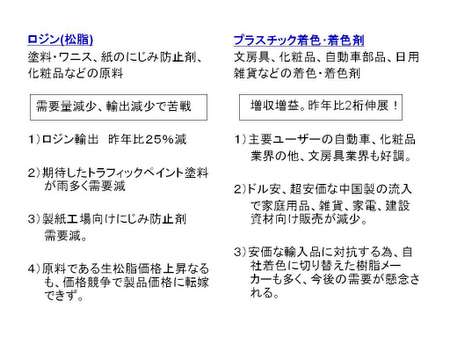

い まご覧になっていただいているグラフはですね。ブラジル化学工業会が今年の上期にまとめました1990年から昨年2005年までの化学品の販売データでご ざいます。表とグラフでございます。一番上がですね、工業向けの化学品、その下が薬品、その下が化粧品等、それからその下が肥料、その下が洗剤、その下が 農薬、で最後は塗料とその他というカテゴリーに分けられております。一番上の工業用の化学 品、これは溶剤であるとかモノマーであるとか、中間体でありますが、これは2005年が2004年に比べまして約18%増加しております。それから、まあ 全体的にはですね、薬、これが前年比35%、それから化粧品等これが41%の増加。それからですね、塗料、これも27%増加しております。ただその、肥 料、化学肥料とか農薬、これが前年比でマイナスということで、下のグラフを見ていただくと分かりますけど、近年急激に右肩上がりで増加しております赤いの が薬、それから緑が肥料、それからピンクが農薬なんですが、それから青がコスメティックですね。

2004年から2005年にかけて下がったのが肥料と農薬でありますが、これは昨年前半の干ばつであるとか、それから大豆の価格の暴落で作付け面積減った りとか、綿の作付け面積が減ったりとかいう形で減ったためであります。で表の一番右側はですね、過去1990年から2005年までの十六年間のその販売額 の平均に対して2005年がどれだけ増えたかという数字なんですけど、これ見ますとやはり薬、それからコスメティック、肥料、それと農薬、この分野、この カテゴリーの伸び率が大きいということが言えると思います。

我々化学品部会の企業はですね、 このどれかに属するという形になっております。これは、今のようなデータはですね。今年上期のデータはまだ出ておりませんで、九月に出る予定でございま す。このデータは左側が工業用の化学品の生産額の指数、それから右側がですね、国内販売の指数という形の表とグラフでございます。

表の一番上なんですが、2004年は2003年に比べまして約7.6%生産額が上がっていますが、2005年は対前年比で1%減っているという形で、その 下の方にきてみますと、今年の上期は昨年の上期に比べましてそれでも1.6%上昇しておりますが、過去一年間平均しますと、逆にマイナス1.7%という形 で、まだ化学品の製造はそれほど堅調にはいってないなということが言えると思います。

右側の国内販売ですが、これを見てもですね、一番下の過去一年間の販売状況ですけども、これもまだマイナス0.05%ということで、まあやっと元に近づいてきたかなということで、これが我々の下期にどのような影響を与えるかということを暗示していると思います。

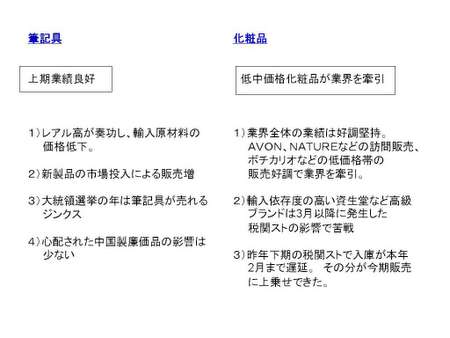

で、これから各所属会社さん、企業さんの業界について個々に今年の上期の結果と下期の展望について述べさせていただきたいと思います。

農 薬業界でありますが、今年の上期はですね、上期はまだ農業関係では農閑期ということもありましてそれほど大きなデータ等はないんですけれども、去年からド ル安が続いておりますし、大豆等の作物、輸出作物の価格が低下しているということもありますし、農家の経営状況がまだ好転していないということで、節約、 農薬の使用を節約していると、それから病害虫が発生するまでぎりぎりまで使わないということがありまして、一月から五月の農薬販売というのはブラジルでは 昨年同期比で18%下がっております。それから飼料添加物、これはニワトリ等のえさに入れる 飼料添加物ですけど、こちらの方はさきほど貿易部会であったように、鳥インフルエンザの影響で、ヨーロッパ等では鶏肉を敬遠する動きがあるということで輸 出が30%減少したと。こういったことが販売の方に影響しているようです。しかもナフサがかなり高騰しておりますので、レアル高、ナフサの高騰で原料原価 も高騰しておりますので、ところがレアル高で市場価格というのは低く抑えられているということで、付加価値が取れないという状況があります。

それから、一番下に書いてますように飼料作物、大豆だとかトウモロコシ、これが価格が下がっているということなので、逆にこういう飼料作物が下がっている 時には飼料用の添加物を大量に使っていただけると、逆に飼料用作物の価格が高い場合には使っていただけないのであまり売れないということらしいんですが。 現在は使っていただいているので販売増につながっていると。で、今、ですから市場に上っている卵とか鶏肉というのはおいしいはずである、ということでござ います。

筆記具メーカーの方ですが、こちらの方では今年の春の発表会において、今年は大統領 選挙があるので、大統領選挙の年には筆記具が売れるということがありますということで、結果的にはやはりよく売れたということです。それからまあ、レアル 高、これはたいがいの企業さんに対してはあまりいい方に働かないと思うんですが、筆記具メーカーさんにおきましては逆にこれがいい方いい方に働きまして、 輸入燃料の価格が下がったということで、付加価値の増加にもつながっているということです。それから、安い中国製品がたくさん入ってきておりますけど、こ れに市場を荒らされるのではないかという心配もあったようですが、これは今のところ大きな問題になっていないということです。

次、化粧品ですけど、化粧品はさきほどのグラフにもありましたように、かなり右肩上がりで毎年市場を拡大しております。昨年末の実績で約50億ドルくらい の市場規模に成長しておりますけど、この業界を引っ張っているのはエイボンとか、ナチュレとかボチカリオといったような、訪問販売とか、それから低価格と いう商品で展開しているところでありまして、こちらがですね、非常によく伸びておりまして、業界を引張っていると。逆にその、資生堂さんとかですね、輸入 して販売されてるところは税関のストの影響などで非常に苦戦を強いられているということでございます。

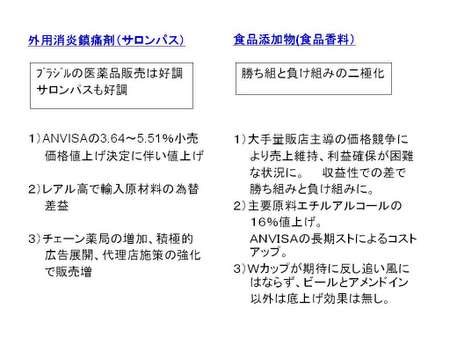

それから、外用消炎鎮痛剤、平たくいいますとサロンパスさんなんですが、こちらの方はですね、まあチェーン薬局の増加であるとか、積極的に広告展開をした とかですね、代理店施策を強化ということで、それともうひとつ大きな要因は、一番目に書いてます、ブラジルの厚生省、ここが毎年勝手にといいますか、主導 的に値上げしなさいと言ってくれるそうなんで、毎年簡単に値上げができるそうなんです。で、サロンパスさんの場合は3.65%、ちょっと遠慮されて一番下 のレベルなんですけど、3.65%値上げをしたということで、こういうこともありまして業績は好調であったということです。

それから、食品添加物、食品香料ですけど、こちらの方は非常に激戦区のようであります。で、大手の量販店が価格競争をしているために、売上の維持とか利益確保が困難になっているということで、収益構造の差によって勝ち組み負け組みに分かれてしまったということです。

それともうひとつは、主要原料でありますエチルアルコール、これがまあ、ブラジルの輸出品目の大きなものに成長しておりますけども、こちらの方の値上げが 16%もあったということで、製品自体の値上げはできにくい状況であるけれども、原料が上がったということで、こちらも付加価値が下がったということで す。それと、今年の春によく言われてましたけども、今年はワールドカップなんで、ワールドカップに期待するという話が各方面から上がったと思いますけど も、あまり追い風にはならなかったということです。

それから、ロジンでございます。ロジンと いうのは松脂のことなんですが、松脂から取れれる製品のことなんですけれども、塗料とかニスの原料。それから大きな市場としては、紙のにじみ防止剤、シー ズ剤ということですね、それとあと化粧品に入っているということなんですが、松脂の、ガンマロジンといわれる松脂、これの生産では世界的にはブラジルが中 国についで第二位の生産量をほこっています。

この業界はですね、今年初めの予想では大統領選 もあって、道路の白線引き、ああいった塗料がたくさん売れるというふうに期待しておりましたけれども、雨が多く降ってあまり道路に乗る時間が無くてあまり 売れなかったと。生産が減少してしまったということもありますし、南部に多く集中しております製紙工場、こちらの方が逆に干ばつ等の影響で水不足で操業を 控えたということもあって、にじみ防止剤の需要が減ってしまったということで、全般的に今年前半は苦戦したということであります。

それとプラスチック着色剤。こちらの方はですね。主に文房具だとか化粧品であるとか、自動車部品、日用品等のプラスチックに着色するとか、それの業界であ りますけど、こちらの方は主要ユーザーさんの自動車業界、化粧品業界等が非常に好調であったということで増収増益につながっているということでございま す。

最後に接着剤、シール剤の状況でございますけども、一般大衆向けの瞬間接着剤、こちらの 方はですね、今ブラジルの方で、以前は月にだいたい800万本くらいの需要があったんですけど、今現在で約500万本くらいまで低下している状況でありま す。その中におきましても、これは当社の例なんですけど、販売量は昨年比10%くらい増えています。

しかしながら、値下げ等を余儀なくされておりまして、金額によるシェアにおきましては20%くらい後退したということで、後退した部分を安い中国製である とか、アルゼンチンの安いものが入ってきているということです。それから自動車とか二輪、自動車部品業界のエポキシであるとかシリコンのシール剤、こうい うものの販売はこの業界が非常に好調であったことから昨年比20%くらい増加しております。

それから四番目に書いているんですが、農業機械分野、まあこれはブラジルは非常に農業が、大きな農業をやっておりますが、その農業機械の分野が昨年来非常に不振を極めておりまして、こちらへの販売、メンテナンスを含めた商品の販売がかなり打撃を受けております。

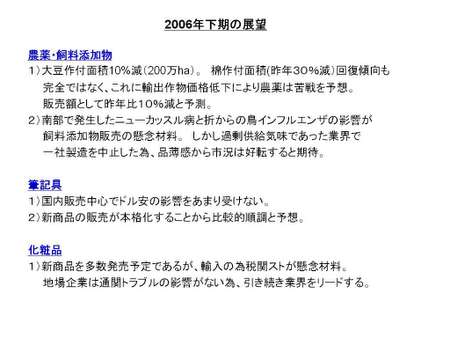

次に今年下期の展望でございますが、あすいません、レッドカード出てしまったんですけど、あの、簡単に言います。農業、農薬、飼料添加物の分野ですが、今 年の下期、農薬に関しましては農繁期にはいって稼ぎ時ではありますけども、昨年30%作付け面積が減った綿に続きまして、今年は大豆がさらに10%作付け 面積が減る、トータルにしまして約200万ヘクタール、日本の本州分の広さの大豆畑がなくなるということです。こういったことが影響しまして苦戦をするで あろうと予測されています。

それから飼料添加物の方なんですが、先ほどもありましたが、 ニューカッスル病の発生、それから鳥インフルエンザの影響等がありますが、この分野が過剰供給気味であった業界でありましたけども、まあ製造を中止した会 社がございまして、まあ品薄感から市場は良くなるんではないかなという期待をもっております。

それから筆記具。ここは上期同様まあ比較的順調に伸びるというふうに予測されます。

化 粧品、こちらの方もですね、業界を引張っていくのは地場産業であるだろうということで、なぜかといいますと、高級品の方につきましては輸入ということで対 応しておりますけども、長引く税関ストっていうのが非常に懸念材料でありますが、地場産業はその問題が無いということで引き続き業界をリードして伸びてい くというふうに予測されます。サロンパスさんなんですけども、下期にはサロンパスカップが予 定されておりまして、これも販売促進を助けるだろうというふうに見込まれてますけども、懸念材料といたしましては厚生省がコマーシャル等の医薬品プロモー ションの規制強化ということを実施するかもしれない、実施されると有名タレントが使えなくなるということで、それがどのように影響するか懸念されておりま す。

食品添加物の業界はですね、調香師、というのは非常に希少価値なんだそうですが、まあ優 秀な調香師であるとか営業マンの引き抜き合戦が非常に多くなっておりまして、それに加えまして厚生省の長期ストライキがあります。でこれ、長期ストライキ されますと、飛行機等で物を通らなきゃいけないということもあって、それによるコストアップが懸念されるということです。

それから、ロジンの方なんですが、大統領選に向けまして上期不調だった道路補修用のトラフィック塗料が逆に下期に向けてよくなるだろうと。ロジンの方はト ラフィックペイントの受注が増加するであろうということと、それから上期あまりよくありませんでした製紙業界が操業率が今上がってきておりますので、にじ み防止剤の販売も好転するだろうということです。気掛かりなのは、中国産のロジンの価格が今下がっておりまして、ブラジル産のロジンの輸出価格がこれに引 きずられて安くなるんではないかということが心配されています。

あと、プラスチック業界はク リスマス商戦等もありますし、自動車、二輪といった業界がこのまま堅調に推移するというふうに予想されまして、販売増が見込まれるということです。それか ら、シール接着剤業界に関しましても、工業用の接着剤に関しましては、自動車、二輪、自動車部品、電気等々メインユーザーさんの業界が好調であると予想さ れますので、上期同様に伸展するというふうに予想されます。それから大衆用の瞬間接着剤は中国製の拡販が予想されておりまして、下期も苦戦するというふう に考えております。以上です。

どうもありがとうございます。それでは早速質疑応答に移らせていただきます。どうぞ。

(質)ANIVISAによる値上げ指示について。消費者保護法のプロコンに抵触する?

実際どのような形で指示が来るのか。(答) そこの部分については私もちょっと聞いてはないんですけれど・・この中に河田さんいらっしゃいますか。●●の話では毎年毎年5%前後の値上げをしなさいと いう形で指示が来るそうなんですね。十一月ぐらいにシンジカートから給与調整をしろというのが来るのと同じような状況じゃないかと思うんですが、ですから あの業界は値上げがそれほど苦にならない業界だということです。

ほかよろしいでしょうか。はいどうぞ。

(質)選挙の年に筆記具が売れる、どうしてですか?

医薬品プロモーションの規制強化、有名タレント使えないのはどうして?(答) 最初のご質問の方なんですけど、これ、選挙法でいいのか分かりませんけど、お名前書いてばらまくんじゃないかと思うんですけど。よく選挙になりますとT シャツ等配ってますよね。ああいうことをやるんじゃないかと思うんですけれども。それから二番目の方の、これは私も詳しく聞いてませんけれども、感じとし ては、薬というのはかなり、人体、健康非常に重要なものですので、その、お菓子とかですね、そういったものを売るように、拡販するために人気タレントを 使ってたくさん売るということをやってますけど、薬はそれじゃいけないよということじゃないかなと思います。ですから、ただその、どういう、どこまでが有 名タレントでどの人からが有名タレントではないというその辺の線引きとかがまだ全然できていないそうなので、ただこういう動きが今ブラジルの厚生省の中で 起きているということで、これが非常に心配されるということです。

どうもありがとうございます。ほか、どうでしょうか。それじゃあどうもありがとうございます。引続きまして、前半最後でございますが、機械金属部会嶋末部会長様よろしくお願いします。

-

機械金属部会

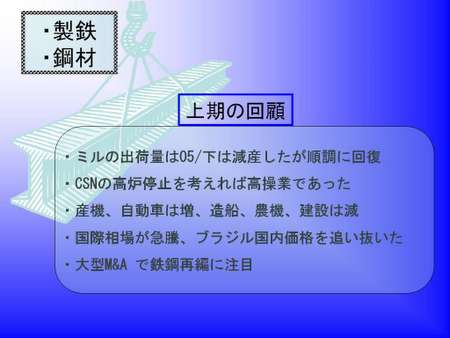

嶋末繁機械金属部会長嶋末でございます。それでは機械金属部会の報告をさせていただきます。この部会は多くの業種、というか分野の方が集まっておられます。一応八分野について ご説明いたしますが、全体を総括しますと、好調な企業、非常に不調な企業、我慢の年であるという企業、多岐にわたっております。

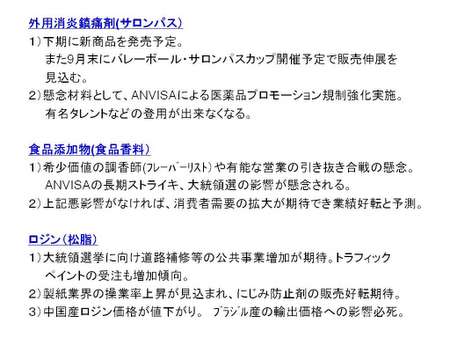

まず製鉄鋼材部門でございます。ミルの出荷量は、昨年は減産しましたが、現在順調に回復しております。CSNの三号高炉が一月末から六月末まで故障停止し ておりましたので、それを考えると全般的には高操業であったといえます。主要な仕向け先では一般産業機械、自動車は増加しておりますが、造船、農業機械、 建設は減少いたしております。

なお、現在国際相場が急騰しましてブラジル国内の価格を追い抜 いた状況だそうです。ちなみに2001年当時はブラジルの鋼材価格は日本の二、三割安というレベルであったものがですね、現在だいたい三倍くらいまで値上 がりしておりまして苦労しておりましたが、国際相場が追いついた、追い抜いたということで少し胸をなで下ろしておるところでございます。またミタルがアル セロールを買ったという大型の M&Aがございまして、ブラジル国内あるいは国外でも鉄鋼再編のいろんな話が聞こえてきておりまして注目しておるところであります。

下期の展望につきましては、国内需要は軟化傾向、国際価格はピークから調整局面に入ると見られております。なお、中国は輸出に攻勢をかけておりまして、こ れが波乱要因になると見込まれております。その他、鉄鉱石や非鉄金属の暴騰でブラジルは値上げの局面に入っております。

続きまして電力プラント関係分野でございます。発電の案件ですが、自家発あるいは風力発電等ございますけども、やはり水力の商談が主体となっております。 その他、送電、配電投資は活発に行われております。その他、石油化学、紙パルプ、鉄鋼、アルミ、各企業は増産意欲が旺盛で投資が進んでおります。

たとえば紙パルプでは今年上期に大型の回収ボイラーが成約、あるいはペトロブラス向け、あるいはアルミ、アルノルチ向け等の圧力容器であるとか熱交換器 類、こういうものの成約が進んでおりまして、商談も活発に進んでおります。その他、数は少ないですが、チリ向けに親会社がガスタービンコンバイントップを 受注いたしまして、これの廃熱回収ボイラーを現在ブラジルで作っております。

その他、チリで はリファイナリーの新設の計画がございまして、パッケージボイラーの引き合いが来ております。アルゼンチン向けでは砂糖きびかすのパルププラントがござい まして、ここから回収ボイラーの引き合いが来ておりまして、こういうものに対応しております。総括すると好調な状況でした。

下期につきましても引続き活発な国内・輸出のプラントおよび機器商談がございますので、これに対応し、好調は維持できるものと思っております。そのほか、 紙パルプではボトランチン・セルロース・イ・パペルによるインターナショナルペーパーの買収の話が進んでおりまして、この動向で新設パルププラントの動向 が決まるということで、注目をしておるところであります。

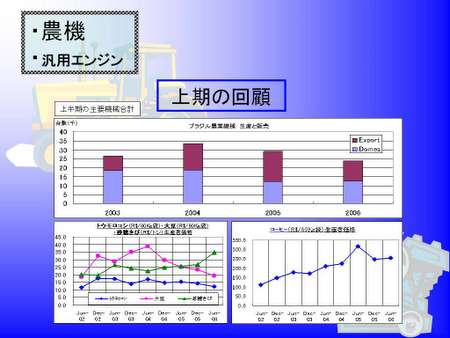

続きまして、農業機械および汎用エ ンジン関係です。これが、この下の部分が大豆の値段、04年からこのようにぐっと下がっております。で、これはトウモロコシ、どちらかというと低下傾向。 これはさとうきびでございまして、最近はアルコールの需要が増えておるということで値段も上がっております。またコーヒーもこういうふうに値段は上がって おりますが、大きなウエイトを占めております大豆、トウモロコシ、こういうものの値段が下がっておるために、農業機械は2004年をピークにこのように下 がってきております。

上期の状況ですが、アグリビジネスは先ほどのような状況で、レアル高も ありまして前年同期比18%減、さとうきび、コーヒーは好調で専用設備が急進しておりますが、大豆トウモロコシの不振をカバーするまでにいたっておりませ ん。機械の需要は04年に比べまして今年は30%ほど減っている状況でございます。

下期の展 望ですが、世界の大豆生産は前年並で在庫増の見込みとなっておりまして、価格好転の見込みがなく、農業機械の市場は深刻な状況が続くと見ております。比較 的好調なさとうきびとかコーヒー、それから畜産分野、こういうもので農機メーカーは熾烈なシェア競争をしているという状況でございます。

続きまして、各種工具の状況でございます。各種工具の主要顧客は自動車、二輪関連の企業でございまして、順調に進んでおります。ただ、工具類の販売は第一 四半期以降鈍化傾向にあります。それから工具のメーカ-がございますが、アルゼンチンが伸びておりまして、為替で輸出は厳しいんですがアルゼンチンに期待 しておる状況でございます。販売会社は現在、下期は増販目標を立てて達成に向けて努力すると言っておりますが、メーカーの方は横ばいが精一杯ということで 明暗が分かれております。なおメーカーの操業度は昨年末のピークからすると下期は70%くらいになるだろうと予想されております。

次が測定器。測定器も主要顧客が自動車関連部門でございます。上期は大型の三次元計測器の成約があいついで好調でございました。しかし、ノビースなどの小 型の測定工具は値段が三分の一くらいの中国製品におされて減少傾向にあります。そのほか、輸出につきましてはグループ向けが主体で底堅く推移しております が、採算がだんだん厳しくなっております。

上期全体では目標を25%売上増に設定しており、 これは達成できているとのことであります。下期につきましては、輸入品対策、これは代理店の体制を強化する、あるいは新型の三次元計測器の生産を開始して これに注力し拡販に努力するということでございます。フォルクスワーゲンがリストラということを進めておりますので、この動向に注意を払っていくというの が下期の展望でございます。

続きまして軸受け関係でございます。軸受け関係は販売は前年比横 ばいでございます。ここも好調低調の部分がございまして、自動車二輪、鋼材機械、一般産業機械、それとこれら補修需要、この補修需要は全体の40%くらい あるそうですが、こういうものが好調。それから農業機械、電気家電、こういうものは低調に推移しております。

為替の影響で販売の半分くらいを占めております国産品、これは競争が厳しくて採算が悪化しておるとのことでございます。下期の展望でございます。需要に大 きな変化はなく、現レベルで我慢が続くというふうな報告を受けております。また操業度維持のために、苦しいが輸出を継続するという話も聞いております。

次がねじ部門です。主要顧客であります自動車二輪向けは前年比10%伸び。電気電子業界はワールドカップの影響でテレビ等が大幅売上増であったようです が、これに使われるネジは中国製品に代替され、生産販売の伸びは9%弱にとどまっております。下期につきましては堅調な経済活動が期待され、前年同期比か ら7%から10%の伸びを見込んでおります。

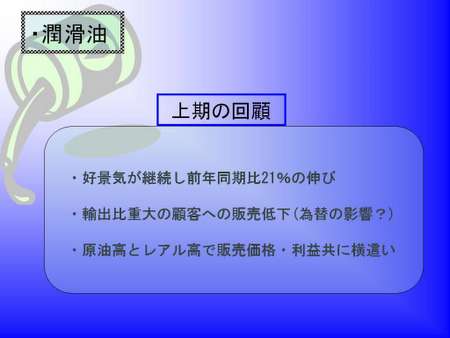

最後に潤滑油の部門です。潤滑油の部門につきま しては好景気が継続し前年同期比21%の伸びがありました。ただここに来て輸出比重が大きい顧客への販売が低下しております。これは為替の影響などかなと いうふうに考えております。原油高とレアル高で販売価格は横ばい、売上は伸びておりますが利益は横ばいというのが、上半期の状態でございます。

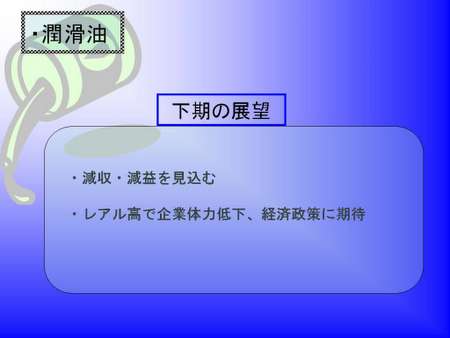

下期につきましては減収傾向が続き、それから減収減益を見込んでいるといるということです。それからレアル高で企業体力が低下しているところが多いので経 済政策に期待しているというコメントをいただいております。以上急ぎましたが八分野に分けての器械金属部会の報告を終わらせていただきます。

それでは質疑応答。ございませんでしょうか。ご質問ございませんでしょうか。それではちょっと時間もおしてますので今から、当初十五分予定していましたが 十分ということでコーヒーブレイクをさせていただきます。4時から再開ということにさせていただきますので、16時からですね。よろしくお願いします。

だいたいおそろいいただきましたと思いますので、ただいまから後半の部に入りたいと思います。発表者の方、できるかぎり時間厳守でよろしくお願いします。それではまず繊維部会の今西部会長様からよろしくお願いします。

業種別部会長シンポジューム ― 機械金属部会 「2006年上期の回顧と下期の展望」

分野 上期の回顧 下期の展望 1 ・ミルの出荷量は05/下は減産したが順調に回復 ・国内需要は軟化傾向 ・製鉄 ・CSNの高炉停止を考えれば高操業であった ・国際価格はピークから調整局面 ・鋼材 ・産機、自動車は増、造船、農機、建設は減 ・中国の輸出が波乱要因 ・国際相場が急騰、ブラジル国内価格を追い抜いた ・原料や非鉄金属の暴騰でブラジルは値上げ局面 ・大型M&A で鉄鋼再編に注目 2 ・発電は水力主体、送配電投資は活発 ・引続き活発な国内・輸出のプラント/機器商談に対応 ・電力 ・石油化学、紙パ、鉄鋼、アルミ各企業は増産投資 ・紙パのVCPによるIP買収の動向を注視 ・プラント プラント(含むボイラ)、各種機器の商談が活発 ・チリ、アルゼンチンで発電、石油化学、紙パに対応 3 ・アグリは相場下落、レアル高で前年同期18%減 ・世界の大豆生産は前年並みで在庫増の見込み ・農機 ・砂糖黍、コーヒーは好調で専用設備が急伸するも 価格好転の見込みなく農機市場は深刻 ・汎用エンジン 大豆、トウモロコシの不振をカバーするに至らず ・比較的好調な分野と畜産分野でシェアー競争熾烈 ・機械の需要は04年をピークに06年は約30%減 4 ・主要顧客の自動車・二輪関連企業は順調 ・企業により増販目標と横這いが精一杯に分かれる ・各種工具 ・工具類の販売は第一四半期以降鈍化傾向 ・工場創業度は70%と予想 ・レアル高で輸出は厳しいがアルゼンチン向けに期待 5 ・大型計測機の成約が相次いだが、測定工具は ・輸入品対策/新型機生産開始に注力 ・測定機器 輸入品(中国製品)に押されて減少傾向 ・一部自動車メーカのリストラに注意 ・グループ向け輸出は底堅いが採算が厳しい ・目標の25%売上げ増は達成 6 ・販売は前年比横這い ・需要に大きな変化はなく現レベルで我慢が続く ・軸受 ・好調:自動車、二輪、鉱山、一般産業と補修需要 ・操業度維持のため苦しいが輸出継続 ・低調:農機、電機、家電 ・為替の影響で国産の競争力は厳しく採算悪化 7 ・自動車・二輪向けは前年同期比10%の伸び ・堅調な経済活動が期待され、前年同期比7~10%の ・ネジ ・電気・電子業界は売上げ増だが中国製品に代替され 伸びを見込む 生産・販売の伸びは9%弱に留まる 8 ・好景気が継続し前年同期比21%の伸び ・減収・減益を見込む ・潤滑油 ・輸出比重大の顧客への販売低下(為替の影響?) ・レアル高で企業体力低下、経済政策に期待 ・原油高とレアル高で販売価格・利益ともに横這い

-

繊維部会

今西暉夫部会長ただいまから、繊維部会の2006年上期の回顧と下期の展望について説明いたします。

原 料から製品への流れに沿って報告いたします。まず繊維原料、国内綿花につきまして。2006年上期の回顧。今年度の綿花生産量は昨年より25万トンの大幅 減少の見通しであります。年初早々の需要増供給減で相場は一時は145セント迄高騰いたしました。その後、相場は下級綿中心で下降に転じました。2006年下期の展望。マットグ・ロッソ、バイーア、ゴイアス.地方は近来にない寒波で綿の開花が遅れ、一ヶ月遅れの6月下旬から収穫が始まりました。生 産量は昨年度より減少しており、品質についても上級綿不足が予想されます。この上級綿も昨年並の数量が輸出に廻され、10万トンの輸入が必要と見ておりま す。

国際綿花。上期の回顧。年初の堅調相場は、後半には安値に推移いたしました。米国農務省 発表の世界綿花需給予測では、供給は世界的に主要綿産国では大幅減産は見られず、唯一ブラジルだけが減産となり、中国・米国・インド・パキスタン等最大手 綿産国は記録更新の豊作年となりました。需要。中国、インド、パキスタンの消費増の反面、インドネシア、タイ、台湾、韓国等の消費は中国綿糸の売り攻勢に 押されて低調でありました。

供給。米国の減産とは対照的に、他の主要綿産国での増産が特徴であります。

需要。国内消費が総計一億二千百万俵と前年度対比5百万俵増となっているのが特徴です。

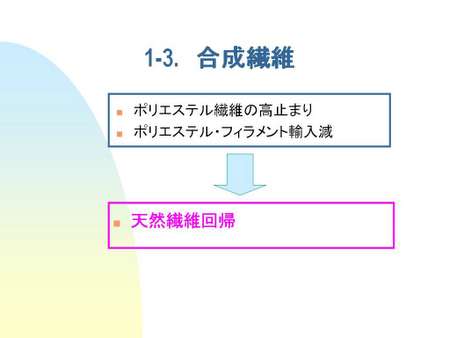

今後の相場動向といたしましては、原油高および米国綿産地の旱魃およびハリケーン等による天候相場が続くと思われ、米国生産の2千万俵というのがポイントになろうかと思われます。合成繊維。上期の回顧。ポリエステル綿は国内独占状態に加えて原油高騰により販売価格が高止まりしています。ポリエステル・フィラメントは輸入糸が使用されているが、本年1-5月の輸入数量は同期比で5%減であり昨年同様、天然繊維回帰が続いております。

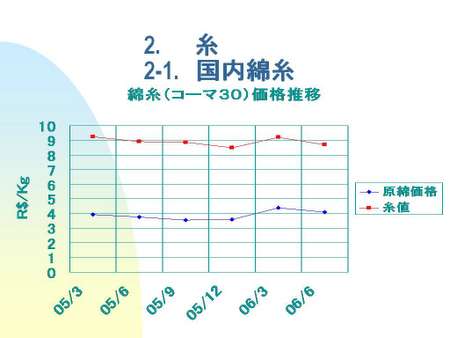

下期の展望。大きな変化はないと思われます。糸。国内販売。上期の回顧。昨年末~1月下旬の国内綿糸相場の高騰とそれに伴う先行需要を受けまして、価格は軒並み上昇基調となり、各紡績とも1-3月期 は売上・利益とも例年に無く好調に推移した。しかし、4月に入りますと、綿花相場の下落と川下の在庫過多による購入調整から販売価格は低下いたしました。 6月になってようやく綿糸需要は回復してはきたものの、販売価格は低水準のままでございます。

下期の展望。下期には需要増となるコーマー糸はややタイト感も出てきたが、カード糸は相変わらずダブつき気味であり、オープンエンド糸とともに極端に安い ものが出回っております。減産が確定的なブラジル綿花の相場動向、輸入糸の流通、それからドル安による中国などからの二次製品の輸入急増などの動きにも留 意する必要がございます。

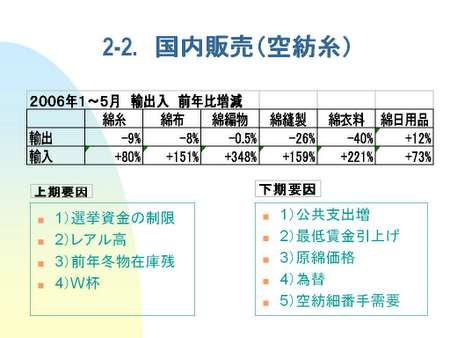

国内販売(空紡糸)。上期の回顧。選挙資金の制限によるTシャツ需要の激減、レアル高による輸入増・輸出減、前年冬物在庫増、W杯における非繊維商品の消費増および生産ラインの停止や小売の営業時間短縮等の要因で市況は大きく低迷、売値は昨年比マイナス15%となった。

下期の展望。レアル高ドル安基調による輸出不振、縫製品・布・デニム地等の輸入増加、原綿の供給不足から来るコストアップの懸念があるものの、リングから 空紡細番手への需要変化、選挙向けの公共支出増による消費回復、最低賃金の引上げ効果、原綿価格の上昇による綿糸価格の値上げ浸透等の期待もあります。下 期は環境改善が予想されるものの、大幅な需要好転には至らないと見ております。

綿糸輸出。上 期の回顧。2006年上期の綿糸輸出は、2005年度上期実績を下回る見込みであります。為替がレアル高に推移し、ブラジル紡績の輸出採算は一段と悪化し ました。仕向け先も地理的・関税面でメリットのあるアルゼンチンに限定されつつあります。ブラジルへの綿糸輸入も急増しており、縫製品輸入の増加と共に国 内繊維製品需給への影響度が高まっております。

下期の展望。下半期は、ブラジル国内市場の綿 糸需要期であり、為替がUS$1=R$2.2前後で推移した場合、上半期同様、採算の悪い綿糸輸出は前年同期比減少すると思われます。上半期同様にレアル 高は、中国からの縫製品輸入やアジアからの綿糸輸入を促進しており、懸念されるところであります。

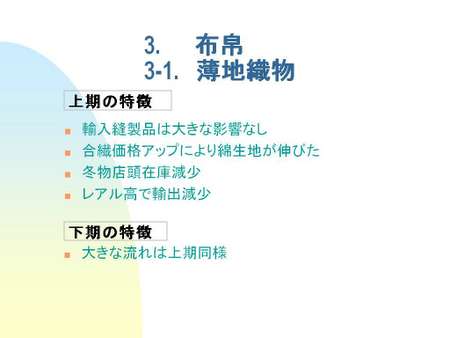

布帛。まず薄地織物。上期の回顧。薄地織物は主としてシャツやユニフォームに使用されます。比較的目付けの多いものはズボンにも使用されます。上期は輸入 製品の悪影響が心配されましたが大きくはございませんでした。一方、サッカーのワールドカップや選挙がらみの需要による盛り上がりもありませんでした。昨 年からポリエステル価格が上昇しましたため綿100%生地が伸びて、ポリエステル/綿混生地が減少傾向にありました。本年上期もこの傾向は継続しておりま す。小売は例年に比較して早くから寒くなり順調に冬ものを消化しており、縫製メーカーの在庫は少ない。また輸出につきましては為替がレアル高で推移してい るため採算があわず急減しております。

下期の展望。すでに春夏もの備蓄に入っているようであります。大きな流れとしては上期と同じように進捗しそうで、可もなく不可もなく淡々と推移しそうであります。

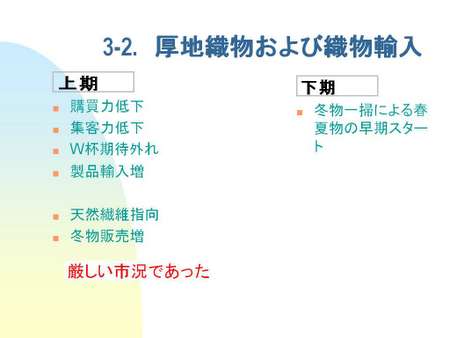

厚地織物および織物輸入。上期の回顧。地方の購買力の低下、サンパウロでのPCCの暴動の影響によるショッピングセンターの集客力低下、ワールドカップでは消費が電器関連に流れたなど、非常に厳しい上期でありました。天然素材が相変わらずよく、高級紳士服はWOOL傾向が進み、カジュアルでは綿が注目されました。冬物ではコールテンが大ヒットいたしました。アパレル業 界はスーツ、スラックスが苦戦して、10%ダウン。カジュアルが好調で10%―20%アップ。ユニホームは堅調。ただし、製品輸入増で全体的に苦戦してお ります。織物輸入はドル安が続き価格競争となりました。テトロン/レーヨン、ストレッチ、綿混といったものが好調でございます。原油高騰で合繊の値上がり が懸念されております。下期の展望。冬物が8月の父の日までに一掃され、春夏物のスタートが良くなる事を期待したいというところでございます。

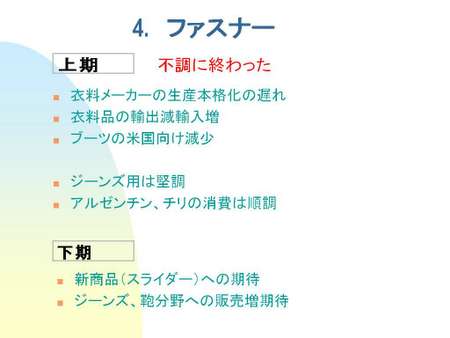

ファスナー。年初の小売店舗の在庫品消化による衣料メーカーの本格生産の遅れ、レアル高による衣料品輸出の大幅減少、完成品衣料の輸入増加や市場の消費低 迷なども影響して上期の販売は昨年比マイナス15%の不調でありました。特にブーツ分野では昨年より米国向けの輸出市場を中国製品に奪われ、靴生産地の南 部では倒産と解雇が増加、既に一部では中国に生産拠点を移し始めた所もございます。しかし、メインとなるジーンズ向け販売は、大手顧客以外は比較的堅調な 動きを見せました。また、アルゼンチン、チリは経済の好調を受けて消費も順調でございました。

下期の展望。レアル高継続による中国からの衣料完成品の輸入増加も続くと予想されます。前期より投入した新商品の販売強化をし、特に表面処理のバリエー ションを増やしたジーンズ分野、鞄分野と新スライダーの投入による一般衣料の需要増加に期待を掛けております。以上で繊維部会の発表を終わります。ご静聴 ありがとうございました。

どうもありがとうございます。それでは質疑応答に移らせていただきます。質問ございませんでしょうか。ありがとうございます。どうもありがとうございました。それでは次、食品部会永野部会長様よりよろしくお願いします。

2006年上期の回顧と下期の展望

繊維部会

原料から製品への流れに沿って報告する。

1. 繊維原料

1.1 国内綿花

1)2006年上期の回顧

今年度の綿花生産量は昨年より25万トンの大幅減少の見通しである。年初早々の需要増供給減で相場は一時は¢145迄高騰した。その後、相場は下級綿中心で下降に転じた。

2)2006年下期の展望

MT.BA.GO.地方は近来にない寒波で綿の開花が遅れ、一ヶ月遅れの6月下旬から収穫が始まった。生産量は昨年度より減少しており、品質についても上級綿不足が予想される。この上級綿も昨年並の数量が輸出に廻され、10万トンの輸入が必要と見ている。1.2 国際綿花

1)2006年上期の回顧

年初の堅調相場は、後半には安値に推移した。米農務省発表の世界綿花需給予想では

供給:世界的に主要綿産国では大幅減産は見られず、唯一ブラジルだけが減産となり、中国・米国・インド・パキスタン等最大手綿産国は記録更新の豊作年となった。

需要:中国、インド、パキスタンの消費増の反面、インドネシア、タイ、台湾、韓国等の消費は中国綿糸の売り攻勢に押されて低調であった。

2)2006年下期の展望

供給:米国の減産とは対照的に、他の主要綿産国での増産が特徴である。

需要:国内消費が総計121.8百万俵と前年度対比5.0百万俵増となっているのが特徴。

今後の相場動向:原油高および米国綿産地の旱魃およびハリケーン等による天候相場が続くと思われ、米国生産の20.0百万俵がポイントとなると思われる。1.3. 合成繊維

1)2006年上期の回顧

ポリエステル綿は国内独占状態に加えて原油高騰により販売価格が高止まりしている。ポリエステル・フィラメントは輸入糸が使用されているが、本年1-5月の輸入数量は昨年同期比で5%減であり昨年同様、天然繊維回帰が続いているようだ。

2)2006年下期の展望

大きな変化はないと思われる。2. 糸

2.1 国内販売

1)2006年上期の回顧

昨年末~1月下旬の国内綿花相場の高騰とそれに伴う先行需要を受け、価格は軒並み上昇基調となり、紡績各社とも1-3月期は売上・利益とも例年に無く好調に推移した。

しかし、4月に入ると、綿花相場の下落と川下の在庫過多による購入調整から販売価格は低下した。6月になってようやく綿糸需要は回復してはきたものの、販売価格は低水準のままである。

2)2006年下期の展望

下半期に需要増となるコーマー糸はややタイト感も出てきたが、カード糸は相変わらずダブつき気味であり、オープンエンド糸とも極端に安価なものも出回っている。

減産が確定的なブラジル綿花の相場動向、輸入糸の流通、ドル安による中国などからの二次製品の輸入急増などの動きにも留意する必要がある。2.2 国内販売(空紡糸)

1)2006年上期の回顧

選挙資金の制限によるTシャツ需要の激減、レアル高による輸入増・輸出減、前年冬物在庫増、W杯における非繊維商品の消費増および生産ラインの停止や小売の営業時間短縮等の要因で市況は大きく低迷、売値は前年比△15%となった。

2)2006年下期の展望

レ アル高ドル安基調による輸出不振、縫製品・布・デニム地等の輸入増加、原綿の供給不足から来るコストアップの懸念があるものの、リングから空紡細番手へ の需要変化、選挙向けの公共支出増による消費回復、最低賃金の引上げ(16,6%)効果、原綿価格の上昇による綿糸価格の値上げ浸透等の期待もある。下期 は環境改善が予想されるものの、大幅な需要好転には至らないと見ている。2.3 綿糸輸出

1)2006年上期の回顧

2006年上期の綿糸輸出は、2005年度上期実績を下回る見込みである。為替がレアル高に推移し、ブラジル紡績の輸出採算は一段と悪化した。仕向け先も地理的・関税面でメリットのあるアルゼンチンに限定されつつある。

ブラジルへの綿糸輸入も急増しており、縫製品輸入の増加と共に国内繊維製品需給への影響度が高まっている。

2)2006年下期の展望

下半期は、ブラジル国内市場の綿糸需要期であり、為替がUS$1=R$2.2前後で推移した場合、上半期同様、採算の悪い綿糸輸出は前年同期比減少すると思われる。

上半期同様にレアル高は、中国からの縫製品輸入やアジアからの綿糸輸入を促進しており、懸念されるところである。3. 布帛

3-1. 薄地織物

1)2006年上期の回顧

薄地織物は主としてシャツやユニフォームに使用される。比較的目付けの多いもの はズボンにも使用される。上期は輸入製品の悪影響が心配されたが大きくはなかった。

一方、サッカー世界大会や選挙がらみの需要による盛り上がりもなかった。

昨年からポリエステル価格が上昇したため綿100%生地が伸びて、ポリエステル/綿混生地が減少傾向にあった。本年上期もこの傾向は継続している。

小売は例年に比較して早くから寒くなり順調に冬ものを消化しており、縫製メーカーの在庫は少ない。

輸出は為替がレアル高で推移しているため採算があわず急減している。

2)2006年下期の展望

すでに春夏もの備蓄に入っているようである。大きな流れとしては上期と同じように進捗しそうで、可もなく不可もなく淡々と推移しそうである。3.2 厚地織物および織物輸入

1)2006年上期の回顧

地方の購買力の低下、サンパウロでのPCCの暴動の影響によるショッピングセンターの集客力低下、ワールドカップでは消費が電器関連に流れたなど、非常に厳しい上期であった。

天然素材が相変わらずよく、高級紳士服はWOOL傾向が進み、カジュアルでは綿が注目された。冬物ではコールテンが大ヒットした。

アパレル業界はスーツ、スラックスが苦戦して、10%ダウン。カジュアルが好調で10%―20%アップ。ユニホームは堅調。ただし、製品輸入増で全体的に苦戦している。

織物輸入はドル安が続き価格競争となった。T/R、ストレッチ、綿混が好調。原油高騰で合繊の値上がりが懸念される。

2)2006年下期の展望

冬物が8月の父の日までに一掃され、春夏物のスタートが良くなる事を期待したい。4.ファスナー

1)2006年上期の回顧

年 初の小売店舗の在庫品消化による衣料メーカーの本格生産の遅れ、レアル高による衣料品輸出の大幅減少、完成品衣料の輸入増加や市場の消費低迷なども影響 して上期の販売は昨年比▲15%の不調であった。特に靴(ブーツ)分野では昨年より米国向けの輸出市場を中国製品に奪われ、靴生産地の南部では倒産と解雇 が増加、既に一部では中国に生産拠点を移し始めた所もある。

しかし、メインとなるジーンズ向け販売は、大手顧客以外は比較的堅調な動きを見せた。

また、アルゼンチン、チリは経済の好調を受けて消費も順調であった。

2)2006年下期の展望

レアル高継続による中国からの衣料完成品の輸入増加も続くと予想される。

前期より投入した新商品の販売強化をし、特に表面処理のバリエーションを増やしたジーンズ分野、鞄分野と新スライダーの投入による一般衣料の需要増加に期待を掛けている。

-

食品部会

永野昇二食品部会長代理えー、三栄源の永野と申します。本日は部会長、副部会長ともにご出張またご多忙のため出席できないということで、私が代わりに報告役をおおせつかりまして 報告させていただきます。よろしくお願いたします。ちょっと時間がなかったもので資料が間に合いませんでしたので、パワーポイントなしで口頭で発表させて いただきますのでよろしくお願いいたします。それでは食品部会における2006年上期の回顧と下期展望に関しまして発表させていただきます。

まず上期の回顧でございますが、輸出分野と国内市場分野に分けてご報告させていただきます。輸出分野に関しましては、長引くこの為替のレアル高により、健 康食品、飼料用アミノ酸、食品添加物・香料等など幅広い分野で厳しい状況が続いており、ドルベースでの売上は上がっても、レアルベースでは目減りするとい うような厳しい状況が続いております。

加えてANVISAや港湾での長期ストライキや、石油 エタノールの上昇。特に食品分野においては日本におけるポジティブリスト制の施行ですね。これは農薬使用基準法令になりますが、これによる日本側の原料買 い控えなど悪材料が重なってしまい、各社とも輸出に関しては非常に苦戦を強いられたという状況でございました。

次に国内市場に関しましてですが、全体的に多くの商品分野において前年並みの水準は維持しているものの、期待されたワールドカップによる追い風もほとんど なく、非常に大きな伸びというのはございませんでした。この国内市場に関しましては、即席めん、調味料、発酵乳、酒、醤油、コーヒーの五つの分野に分けて 掘り下げてご報告させていただきます。

まず即席めんの市場ですが、市場全体は5-6%の伸び と堅調に推移しておりますが、小麦などの原料コストの上昇、新規企業の市場参入による競争激化によって価格競争の厳しさが継続して増している状況となって おります。この即席めん市場は、以前は数社だけの市場だったのですが、新規参入がかなり入ってまいりまして、現在では48社がこの市場にあるというお話を 聞いております。

次に調味料市場でございますが、これは味の素様からいただいた数字ですが、 前年比数量ベース99.7%。金額ベースで104%と小幅な伸びになっておりますが、前期は特に主力商品に加えて新製品の伸びが著しく販売は非常に好調と いうお話をおうかがいしております。この好調だった新商品はVONOということでお伺いしております。逆にグルタミン酸ナトリウムや飼料用アミノ酸などの 素材事業の方では、市況が悪化したり、価格下落、原料高など厳しい状況が続いているというお話を聞いております。

次に発酵乳。ヤクルト、ヨーグルト、デザート等の市場は競争が激化しつつも全体的に回復基調になっております。ヤクルト様に関しまして申し上げますと、ヤ クルトは数量で前年同期比3.2%増、その他発酵乳飲料であるヨーデル、ソフィール等で新たな味のアイテムを加えた結果、売上は順調に推移したというお話 をお伺いしております。ちなみにこの新しい味というのは、マスカット味と、おいしいというお話をお伺いしております。

えー、ヤクルトさんは宅配方式を取られているのですが、この宅配方式は、通常の流通チャンネルである大手スーパーでは常に値下げが要求されるんですが、まあそれに影響されないということで、非常に好調な販売量を確保されているという話をお伺いしております。

次の酒、醤油分野に関しましては、上期に関しましては前年を上回る数字であったものの、昨年はサーモン寄生虫問題で客足が激減していた影響もあったため、 その点は割り引いて考えなくてはならない数字となっているという話をお伺いしました。6月にはワールドカップが開催されましたが、逆に消費者の外出機会が 減少したということから業務用中心に販売は減少。

また、バリグの問題やサンパウロの治安の悪 化などから海外からの観光客が減少している地域があってこの点も悪い材料になっているというふうに聞いております。またこの分野においては、レアル高に よって輸入品が非常に安くなっているために、新規参入の企業が増え価格競争も激化しているということでございます。

最後にコーヒー製品の国内販売について申し上げますと、前年並の数量金額をいじしているものの、大豆の主要産地である中西部各州での大豆価格下落による経 済状況の悪化ですね。農家の方が基本的に借金で首が回らない状態になってしまっているというお話を聞いておりまして、その影響でコーヒーですら販売に影響 が出ているというお話をうかがっております。又、4-5月にはその農業従事者による政府への抗議の道路封鎖などが長期間行われこともあって、製品の配送に も大きな影響が出たということになっております。

全体的に申し上げますと、輸出に関しまして はレアル高の影響が続き厳しい状況に終わり、国内市場につきましては堅調に推移しているものの原料価格上昇や輸送コスト上昇などいくつかの懸念材料が見ら れるという状況でございます。以上が上期の回顧となりますが、続きまして下期の展望につきまして述べさせていただきます。

下期に関しましては大統領選挙が経済にどのように影響してくるかが不明でございますが、国内市場は堅調に推移するという見方と、一方ではあの、五月六月の 消費者物価指数がマイナスであることを踏まえて、これまで成長を続けてきたブラジル国内市場も今年はいったんは成長が止まるのではないかという見方もござ います。

一方で原料コストの上昇、石油価格の上昇による物流費も上昇が続く見込みであり、厳 しさが増してくる状況でございます。輸出面に関しましては、レアル高が継続する中、大統領選による大きな為替変動もないという見方が多く、一方で逆に選挙 を踏まえたストライキなどの可能性も増えるということから引続き厳しい状況が続くという見方が大勢を占めております。そのため下期は各社ともに新製品の展 開や販売体制の強化などを実施し、採算性向上、利益構造改善を実現し、すばやい対応によりこの状況を回避する対応を進めていくという状況でございます。

簡単ではございますが、以上で報告を終わらせていただきます。どうもありがとうございます。それでは質疑応答に入りたいと思います。ご質問お願いいたします。よろしいでしょうか。それじゃ長野さんどうもありがとうございます。

引き続きまして、電気電子部会の方から、これは私兼任ということで私松田の方から発表させていただきます。

食品部会リポート

「2006年上期の回顧と下期展望」

1. 2006年上期の回顧

・国内市場での製品販売状況は、多くの商品分野において前年並みの水準は維持しているものの、ワールドカップに期待された追い風もほとんどなく、計画対比では下回っている。

一方、輸出分野では、長引く為替のレアル高により、大きな影響を受けている健康食品、飼料用アミノ酸(リジンン)、食品添加物・香料等の分野では、極めて厳しい状況が続いており、加えてANVISAの長期ストライキやアルコール値上げ等の逆風の影響がでた状況となった。・即席麺の総市場は、5-6%の伸びと堅調に推移。レアル高による原料コスト(小麦他)もほぼ計画通り。昨年から更に新規参入企業が加わり現在48社となり、価格競争の厳しさは昨年から継続している。

新製品により低価格競争に巻き込まれることなく、売上、利益確保の予定が、新製品の出遅れと主力製品の苦戦により売上、利益ともに前年並みとなった。・ 調味料市場は、前年比、数量ベース99.7%、金額ベース104%と小幅伸張。味の素インテルアメリカーナ社では主力製品に加え、新製品(インスタント スープ VONO)の伸長著しく、上期売上実績は123%と好調であった。一方、MSG、飼料用アミノ酸などの素材事業は、市況悪化、価格下落、レアル高 と悪い環境下、厳しい状況が継続している。

・発酵乳ヤクルト、ヨーグルト、デザート等の市場は 競合他社の競合厳しい中にも回復基調。価格は、各社コストアップ分を転嫁する方向にはあるが、中々進展していないのが実情。発酵乳ヤクルトは数量で前年同 期比3.2%増、その他発酵乳飲料ヨーデル、ソフィール等にマスカット味を加えた結果、売上は前年比ぼぼ倍増となった。

宅配方式を主力とするヤクルト社の場合、大手スーパーで常に値下げが要求される中、直販・宅配合計で前年並みの販売量を確保。・ 酒、醤油の販売:5月までは累計で前年をクリアしたが、昨年は4月に輸入サーモン寄生虫問題で、日本食レストランから客足が激減したため、前年クリアと 言っても割り引く必要あり。6月、ワールドカップによる外出機会の減少から業務用中心に販売は減少。バリグ航空の問題、サンパウロの治安悪化から海外から の観光客減少している地域がありこれも悪材料。継続するレアル高から、輸入品の新規参入企業も加わり、価格競争は一層厳しくなっている。

・ コーヒー製品の国内販売では、大豆の主要産地である中西部各州で経済状況極めて悪化しており、基礎食品であるコーヒーでさえ影響を受けた。又、4-5月に は中西部各州で農業従事者による連邦政府への抗議の道路封鎖が長期間行われ、製品の配送にも大きな影響が出た。ワールドカップも販売には逆作用となり、上 期は数量、金額ともに前年並みに終わった。

インスタントコーヒーの輸出では、ドルベースの値上げはある程度したものの、レアルベースでは減収となり、利益確保が難しい状況。2. 下期の展望

下 期は、大統領選挙が経済にどう影響してくるのか不明だが、国内消 費市場は、堅調に推移すると見る向きと、5-6月と消費者物価マイナ スと既にデフレ傾向が見えているとして厳しい状況を予想する向きと がある。いずれにせよ、前年比で大幅な増加を予想する会社は少ない。 輸出はレアル高が継続する中、政府機関のストライキ等の可能性もあ り、引き続き厳しい状況が続くであろうと思われる。

以上

-

電気電子部会

松田雅信電気電子部会長えーと、ちょっと時間超過してますので、責任取りましてできるだけ短くやらせていただきたいと思います。それでは次お願いします。

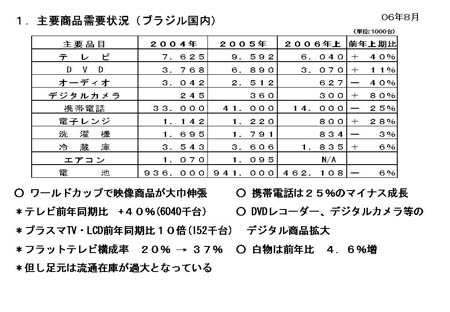

まずあの、家電の方からですね、主要商品の需要状況は2004年2005年そして2006年とどういうふうに動いてきたかということを、ざくっとその数字 を出させていただいております。で、皆様からいろいろお話ございましたが、2006年の上期につきましては、やはりですね、ワールドカップの影響というの もありましてですね、テレビが前年比40%プラスで、これは我々の出荷ベースですので、ちょっと実情とのリンクはしていないんですけど、とりあえず出荷は したというところになっております。

それで、あの、特にですね、まだまだ全体から見ますと非 常に需要は小さいんですが、プラズマテレビあるいはLCDテレビといった薄型テレビがこのブラジルにも波が来ておりましてですね、前年比十倍、十五万台く らい。まあ600万台のうちの15万台ということなんで、まだまだ規模的には非常に小さいですけれども、増えてきております。

それから、いわゆるブラウン管テレビの中でも画面のフラットなやつですね、丸じゃなくてフラットなやつ、これの構成比が増えていますので、ブラジルの皆様 方の所得水準が向上しているということが裏付けが来ているんじゃないかと思ってます。なにぶんこの600万台というのは、かなりメーカー側もですね、勢い づいて作ったもので、足元が、流通在庫が若干ダブついていましてですね、今各社いっせいに生産調整をしているとそういう状況にはございます。

でそのほかの商品で言いますと、特記すべきところはですね、携帯電話の普及が、はっきり言って一巡しましてですね、今年の上半期はですね、初めて前年ダウ ンということで、これも踊り場に来たというところになります。また、いわゆるDVDレコーダーとかデジタルカメラといった商品がですね、まだまだ規模が小 さいですけども、増えつつあり、いわゆる欧米、日本で起こっているデジタル化っていう、デジタル家電の波がスタートし始めてるという状況でございます。

それで、白物ですね、につきましては2004年2005年の数字を見ていただいてもお分かりだと思いますが、非常に堅調な需要で、あまり増えもしないし減 りもしないというふうなそういう状況で推移しております。それでは次お願いします。それであの、家電だけじゃなくて部会参加企業の概況なんですけども、部 品を除きですね、おおむね各社とも業績は順調に推移したというのが上期の特徴でございます。

ただ部品につきましてもですね、輸入部品ですね、中国等々からの輸入部品を扱っておられる販売系のところ、これは非常に順調に推移しております。ただですね、現地での生産しているところが非常にしんどいというところでございます。

それで、下期はですね、先ほど家電のテレビのちょっと足踏みあると言いましたけど、おおむね上期の状況が継続するんではないかというのが予想であります。 課題はですね、特に部品生産系ですね、売上に関わらず、その、ピスコフィンの不平等な課税というのがちょっとございましてですね、これがちょっと輸入との 比較でですね、非常に不公平に動いているというところが我々部会の大きな課題になってくるかなと思います。

次に流通ですが、いわゆる二大電気量販店の販売ウエイトというのがさらに増えつつあります。カーザ・バイーア、ポント・フリオといったこういうところでご ざいます。それで、さらにですね、ウオールマートとかカレフールとかいった大手スーパーがですね、家電商品の販売体制を強化しつつありですね、強いところ がさらに強くなりという、いわゆるアメリカ的な動きが続いております。

それで、ちょっと視点 をマナウスの電機メーカーの雇用、これに移してみますとですね、2002年6月に一万人にも達していなかったところからですね、本年度の六月の雇用者が1 万4,500名近くまで上っているというところで、この数年間の、特にテレビを中心とした拡大がですね、あるいは携帯電話も含めてなんですけどもここに見 て取れるかなと思います。若干今7月8月とは生産調整やってますんで、若干減るかなというところはございますが、基本的には増加傾向にございます。

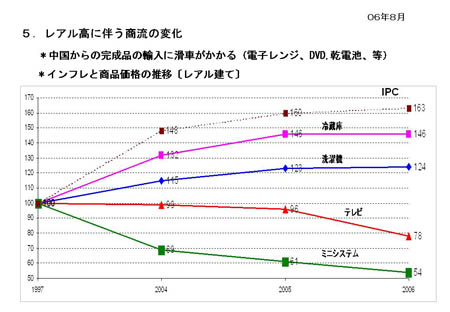

次お願いします。それで、ちょっと視点をいわゆる1997年を軸にしましてですね、いろんな商品がどういう平均価格で動いているのかということをですね、 ちょっと面白いんで皆様にご紹介したいと思います。それで、あの、これひとことでいいますと、下がですね、私がやっています映像、音響系ですね。

一部私どもも白物もやっていますが、上がいわゆる白物家電といわれるところでですね、何やってるんやと言われるんですけど、いわゆる映像音響系というのは 値段勝負でやっておりましてですね、これが非常に大きな価格競争と呼ばれる非常に厳しい競争状況の中にあるというのが見て取れると思います。これがデジタ ルに移行していくにつれさらに加速するというのがですね、我々業界の宿命かなというふうに思っております。

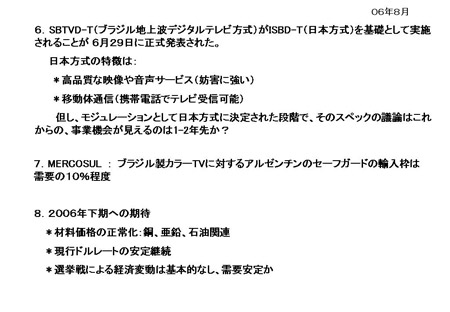

次お願いします。それであの、特に話題になりましたですね、ブラジル地上波デジタルテレビ方式なんですけれども、6月29日に日本方式を基礎として実施さ れることが正式に決定いたしました。日本方式の特徴を一言二言でいいますとですね、非常に画質がいいということと、それから、妨害に強くて、簡単に受信で きるということですね。

それとあと、いわゆる移動体通信、携帯でテレビを見るとかですね、こ ういったこと日本でスタートしてますが、まあこういったやつ。それから車の中でテレビが安定して見れると、こういったところが非常に大きな特徴です。ただ ですね、みなさんのご期待非常に高いんですけれども、いわゆるモジュレーションとして日本方式に決定されたという段階で、これからスペックの協議、細かな スペックを決めていくという段階にありますんでですね、このスペックを決めてから事業機会が見え始めるということで、一足飛びにすぐ我々商品作れるかと いったら、そこまでまだ行っていないのが現状でございます。

あと、若干、まあ雑駁なことです けども、メルコスール関係ではですね、アルゼンチンにセーフガードを打たれてまして、我々マナウスから出荷できる輸入枠というのは需要の10%程度しかな いという苦戦を強いられております。それで、2006年下期への大きな我々業界としての期待でございますが、原材料価格が非常に高騰しております。これの 調整局面が来てほしいというですね、思い、これがひとつでございます。

そして、ドルレートで すね、これがそれなりにですね、今のレートで安定的に継続してほしいなというのが、経営の安定性から見て願っているところでございます。それで選挙に関し ましてですけども、経済的変動は基本的にはないと見てますんで、さきほど、当初ございました需要構造ですが、基本的には安定的な成長。中身としましてはア ナログからデジタルへの推移ということがですね、これから急激に起こっていくと思うんですけども、いわゆる台数ベースでの激変ということはあまりないん じゃないかなというふうに見ております。以上簡単ではございますが電気電子部会からの発表でございます。

まあ自分で言うのも何なんですけど、ご質問あったらよろしくお願いします。

どうぞ。(質)為替レート、現行ドルレートの安定的継続を望むという話。輸入部品大量に使うことがコストダウンにつながっているということか。

(答) あの、痛し痒しの面がございまして、我々電気業界にとりまして、この為替がですね、レアル高に振れれば振れるほどですね、中国からの直輸入という、特に DVDプレーヤーに見られるような状況が見られます。それで、もちろん、生産的にはレアル高というのは輸入部材にとってはメリットがございますけども、ま あ参加企業の中でもですね、輸出をされてるところ、私のところ含めてございますので、その辺はちょっとバランスになるかと思いますので一概にどちらがええ んやということではなくてですね、やはり為替が安定してほしいというですね、あまり大きく振れてほしくないというのが一番大きなところではないかと思って おります

ほかどうでしょうか。それじゃあどうもありがとうございます。若干時間的にはご協力できたものと思っております。それでは次は建設不動産部会阿部部会長様からお願いします。

-

建設不動産部会

阿部勇部建設不動産部会長建設不動産部会の阿部でございます。IT化の大変遅れている業界なものですから、パワーポイントの資料ございません。お聞き苦しいところございますけれども、口頭で説明させていただきます。

まず、上期の回顧ということなんですけど、今出ている統計値が第一四半期だけなものでございますから、それだけで上期全体の話をということでもなかなかないんですけど、いわゆる建設業全体の動向を知る上で我々が良く使う、セメントの販売量というのがございます。

これはまあ、金額のベースなんですけども、それを見ますとですね、対前年同期比、一年前と比べて12%アップなんですね。で我々の実感として、そんなにセ メント使っているのかなというのはちょっと感じるんですけども、統計上はそういうことなんですが、まあこれが一年間続くとはちょっと考えられません。

それでまあ、そういった建材がですね、どのようなところにどれだけ使われているのかという統計が残念ながらございませんので、我々部会開いていろいろな話 をうかがった中でも、その特徴をつかむことができなかったんですけど、ただ不動産販売ですね、一戸建て住宅も、あと高層のアパートも含めてなんですけど、 住宅関係の販売額が同じく第一四半期で8.8%増だそうです、昨年の。まあそういう意味では、住宅関連の建設にかなり引張られて伸びているんではないかと いう傾向は見られます。

それのひとつの現れというのは、昨年今年にかけて皆さんもよくこの辺 の近辺でご覧になる赤い三角マークだとか四角マークだとかっていう不動産のデベロッパーのマークがありますよね。あれ、有名なシレラとかカンパニー、ロッ シ、ガフィーザですか、これが株式上場してますよね、去年今年と、ということはやはり資金調達を、いままではそういう意味では先行販売、あるいは一部銀行 借り入れっていうことを今後は市場で安く資金調達するというようなことも含めて、不動産、さきほど福田部会長おっしゃっていたようにかなり好調なようで す。

で我々建設不動産部会、過去二年ほど前からですね、ことあるたびに今のあれは駆け込み需 要だとかですね、実需がない投資対象だとかっていうお話を結構してたんですが、最近のこのSelicがどんどん金利が下がってきて、やはりアパートを購入 しようという実需の方もだいぶ伸びてきているという話は聞いております。

あの、今回の部会は 残念ながら不動産の関連の組合員の方はこられなかったんで、他からのいろんな話を受けてまとめたんですけど、やはり金利がダウンしてるんで、環境的には非 常にローン組みやすくなってる。ただアパートそのものはですね、二極分化ということで、非常に高いもの、百万レアルするものとかですね、そういった高級ア パートとですね、逆にまあ15万20万程度のですね、かなり低額なものも、その販売件数としては非常に両極端で非常に特徴が出ているという話があります。

先にまあ不動産の方のあれですが、それとですね、不動産に関してはそのアパート建設の特徴的なこととして以前は、2000年ごろの頃と比較すると現在は非 常にその、一棟を建てる時間を短くしていると。まあ短くなったというのはいろんな意味があるんですけども、ひとつには作る側の投資資金の回収を早めるとい うことですね、それがあるんではないかということです。

それから、最近の不動産の販売の特徴 として、一つのプロジェクトを大型化していくと。一つのあれで、五百戸近い、結構大きなプロジェクトをやって、そうしますと最終的に入居した方のコンドミ ニオがですね、割る分母ですから非常にまあ以前よりも安くなるということで、販売しやすくなる、まあそういう手法をとってみたりですね。あとは、まあ、ブ ラジルもやっぱりだんだん、こう、都市型化、特にこのへんはそうなんですけど、別居をする家族の、単身赴任とかですね、そういう方ですとか、あと老齢化で すか、家族構成が昔とだんだん変わってきてそれに合わした住居を増やして、で販売増につながっている。

あるいはさらにデカセギ行かれる、ま日本だけじゃなくて他の海外へも行った方の、そういった向けの投資物件ですか。こういったことでいろんな多様化してい るという傾向があるそうです。ただこれはですね、建材メーカーさんのお話した話では、先ほどの8.8%増、販売額ですね、と逆に昨年の販売の約80%どま りくらいじゃないかと、上半期。

まあそういうお話もちょっと出ておりますので、まあ統計の取 り方によったりで、若干開きが出ているのかなという感じはいたします。それから一般の建設部門なんですけども、こちらはやはり第一四半期だけで見ますと、 昨年のこれも7%増、我々建設業にしてはかなり高い伸び率なんですね。

まあ第一四半期三ヶ月 だけなんですけども前年比で7%。2004年の時に確か6%で十数年ぶりだっていうことで記事に載ってた記憶があるんですけども、それからすると非常に 7%というのは高い伸びですね。これも一年間を通じてということではちょっと考えられないんですけども、一応第一四半期ではそういう高い伸びをしていま す。

あと建設労働者、これも第一四半期では5.8%増ということで、まあリンクした形で伸び ております。ただですね、残念ながら会員企業さんのお話聞くと、一社さんだけ昨年非常に業績が悪かったんで今年はまあいいというお話だったんですけど、そ のほかは決して良くないということで、まあこれは企業努力が足りないということかもしれませんけども、まあ全体的な傾向とこちらの会員企業さんとでは ギャップが生まれているところがあります。

えっと、それからあと一般的な話としまして、これ も最近の新聞記事にも載ってたんですけども、こちらの大手ゼネコン、超大手といわれる、ベストテンぐらいに入るようなところというのが、やはりあの、ルー ラ政権になってから公共投資がだいぶ抑えられてますので、その分海外に進出するということで、だいぶまあアメリカを含め中南米、あるいはサウジアラビアで すか、中近東のオイルマネーはまだ健在だそうで、そちらの方に進出している大手企業が結構あるということでございますね。

それと、あと、これも前から申し上げましたけども、そういう超大手の国内の大型ゼネコンがブラジル中の大型民間工事、こちらの方の入札にかなり積極的に参 加しております。以前は我々が会わなかったような場面でもぶつかっているということが、やっぱり傾向としてはつづいております。えっと、そういったことが 今半期のあれですか。そうですね。

これから下期の展望なんですけども、我々の業界っていうの は、これも以前からもうしあげているんですが、景気動向に非常にはっきり左右されまして、落ち込みますと設備投資が減りまして、受注チャンスが減るという ことで非常にリンクしているんですけども、まあ今までの各部会の発表を踏襲するならば、大統領選で大きな変化は生まれないんじゃないかということで、我々 の部会もですね、下期に関してもたぶん上期とあまり変わらない推移をするんではないかなというふうに受け取っております。

あまり変わらない推移というのはどういうことかというと、まあ引き合いは多いんですけども受注競争が非常に厳しくてですね、まあ受注そのものの厳しい環境 だけじゃなくて、あといわゆる叩きあいということで利益率の確保というのが非常に難しくなっているというのが現状ですので、まあこれがまだまだしばらく続 くのではないかなということなんですね。

それと、不動産に関しては、先ほど申しましたように Selicがですね、年末でさきほど14くらいですか、まだ下落傾向ということを考えますと、たぶん不動産に関してはこの堅調さは続くということかと思い ます。それと最近ちょっと小耳にはさんだんですが、日本ではあたりまえですけども、不動産の債権化で販売して資金を早めに回収するというのがブラジルで も、以前は法律的にできなかったものが、今年の四月からですか、それができるようになったという話をちょっとうかがったんですが、今後そういう形でいわゆ る資金回収を早めるために債権化して販売するという手法でですね、不動産がまだ今後の将来の見通しとしては広がる、まあいわゆる伸びるということも考えら れるということを聞きました。

ということで、部会の発表はあれなんですけども、最後にまあ部 会の個別テーマということで、これも毎回お話させていただいているんですが、なかなか普段みなさまの方にいろいろな情報を出しづらい部会なのかもしれませ んが、昨年の11月のセミナーと今年は先月の30日なんですけど、まあ高級別荘地の見学会ということで最低年一回はやりたいということで、今のところは実 施してますので、今後も機会があれば、多分来年になるかと思いますが、まだ部会としてのいろいろな情報発信もしていきたいと思っておりますのでよろしくお 願いいたします。以上でございます。

どうもありがとうございます。それでは質疑応答に移らせていただきます。ご質問ございませんでしょうか。あの、時間は十分範囲に入っておりますので。よろしいでしょうか。それではありがとうございます。

それでは引続き運輸・サービス部会丸山部会長様よりご発表お願いします。

【建設不動産部会】

建設不動産部会は現在正会員10社、副会員14社の合わせて24社が登録されています。それでは発表に移らせていただきます。

1.共通テーマ

(1)2006年上期の回顧

まず、2006年上期の回顧ですが、建設・土木業の動向を表しているといわれているセメントの販売量は、1月から3月までの第1四半期では昨年同期比で 12%伸びています。ただ、統計上どんな種類の建物にどれだけセメントが使用されているかの数値がありませんのではっきりした断定はできませんが、考えら れるのは住宅関連(アパート・住宅)の建設の伸びがセメント販売量を増やしているようです。その影響と思われますが、アパート専門の建設会社の株式上場が 近年になく増加しています。

では、最初に不動産部門ですが、最近のアパート建設の特徴を述べますと、工事期間を以前(2000年頃)と比べ短縮 させて投資資金の回収を早めたり、一つのプロジェクトの住居戸数を増やして入居者のコンドミニオを減らすことで、別居型家族や老齢家族への負担を少なくし て販売を増やす工夫も見られています。また、出稼ぎへいった人達をターゲットにした投資案件も増えているようです。

しかしながら、大サンパウロ圏での新規集合住宅の売り出し件数は昨年同期の約80%に留まっており、市場環境としては楽観できる状況にはないようです。次に建設部門ですが、アパートを含めた建設業全体の受注額は、1月から3月までの第1四半期では昨年同期比で7.0%伸びています。また、建設雇用労働者 数も5.8%増えています。しかしながら、会員企業に限っていえば受注目標値に達していないところの方が多く、業績は伸び悩んでいます。

最近の建設業界の特徴としましては、前回の懇談会でも説明させていただいたかもしれませんが、大手ゼネコンが海外進出を加速させていることと、国内の民間大型工事の入札への参加が積極的になっていることが挙げられます。

これらは、ルーラ政権になって大型公共投資が減少したことや、国営企業の民営化、PPPによる民間資本の活用政策などによりやむなく軌道修正した結果ですが、その影響もあって業界の競争が激化して安値受注の傾向が続いており、利益確保に苦労させられています。

しかしながら、引き合い案件数に減少は見られず、業種によりまだら模様ではありますが、設備投資は引き続き堅調のように感じられました。(2)2006年下期の展望

大統領選挙による影響がどの程度出るかは予断を許しませんが、建設部門としては受注環境は上期とあまり変わりがないと感じています。ということは、引き合い案件はそこそこあるが、受注競争は相変わらず厳しいものが続くと見ています。

しかしながら、年内に計画している投資案件を来年以降へ先延ばししたり、為替の動向で輸出がさらに落ち込み設備投資を見直すようになりますと、2003年度のように失速して大幅な業績低落に陥ることにもなりかねません。今回不動産部門の会員企業の方からのお話が聞けなかったのであまり詳しい話はできませんが、金利下落傾向が続けばローンを組んで住宅を購入する人が増えると思いますので、アパート建設は今後も堅調に伸びるのではないかと考えられます。

2.部会個別テーマ

引き続きまして建設不動産部会としてのテーマですが、昨年11月のアパートに関するセミナーに続き、今年は先月30日に高級住宅開発地の見学会を開催いた しました。実際に活動している部会員企業の数が少ないため、なかなか十分な活動ができていませんが、今後もできるだけ会員の皆様へ専門的な情報を発信でき るよう勤めていきたいと思っています。

以上で建設不動産部会の発表を終わりにさせていただきます。

-

運輸サービス部会

丸山亘部会長運輸サービス部会でございます。当部会はあの、おおざっぱに分けまして六業界の会員がございまして、順番に報告させていただきます。

ま ず航空業界でございます。航空業界、パッセンジャーの方ですけれども、2006年、特に経済成長が著しい中国、アジアを中心に北米、欧州等で活発な動きが 続いております。もうひとつ、特徴としてございますのは、世界のメガキャリアーを中心にブロック化が進んでおります。その一方でLow Cost キャリアーも各地で台頭しているという状況でございます。南米域内ではチリのLANグループの動きが目立っております。当面の間南米域内ではTAMと LANが主導権を持つと思われます。次にブラジル国内では、ご案内の通りVarigが衰退し ております。この結果といたしまして、北米行きは北米のキャリア、欧州行きは欧州キャリアが当面主導権を握っていくという予想が立っております。ブラジル 国内マーケットに関しましてはTAMと GOLNOの2社で国内マーケットの90%を占めております。これとは別に、先ほど申しあげました通り、Ocean AirそれからBRAといったLow Cost キャリアー2社が台頭しはじめております。

次に海運業界でございますが、海運業界、まず輸出はレアル高で多少の落ち込みはございましたが、依然として堅調でございます。輸入に関しましては、アジア からの機械、雑貨などを中心に前年同期比15%以上の伸びとなっております。今後ピークシーズンを迎えますので、スペース逼迫が予想されております。今年 前半の特記事項としましてはストライキがございます。港湾スト、港湾労働者ですね、それからトラック業者、税関、検疫官など官民を問わずストライキが頻発 いたしまして、船のスケジュールの乱れ、船の遅れ、貨物の積み残し、コンテナ不足など大きな影響がでております。7月に入って漸く沈静化しておりますが、 今後の動向は予断を許さないと見ております。

サービス面では、船の業界では大きなサービス改 変、新規参入の動きはあまりございません。よってスペース供給に大きな変化はないと思われます。今後は輸入がさらに増えるということからスペースタイト感 が高まる見込みでございます。燃料価格、ご承知の通り高騰しておりまして、港湾荷役料の高騰がございます。こういったことから運賃は全体に上昇傾向にある と見て間違いないと思います。

次にフォワーダーの業界でございます。陸運海運、空も全部関連 するかと思いますが、まず日本発の航空貨物ですが、2006年1-5月の実績で日本発の世界向け航空貨物は544,000トンございました。前年同期比で 7.5%増でございます。中南米向けはそのうちの約0.9%。5,000トンでございました。06年下期に関しましてはクリスマス商戦への荷動きに期待し ております。今後、大統領選挙、PCC の動きの中、購買意欲が継続するかどうかが鍵と思われます。

それからあの、前回のレポートにもございましたけども、国際梱包基準にブラジルは加盟しておるんでございますが、5月15日に運用開始の予定でございまし たが、運用則が現実でなく運用そのものはキャンセルされて現在未定の状態でございます。残念ながら現在、全数検査が求められるためリードタイムが長く、ブ ラジルコストの一因となっております。

それからクーリエでございますが、クーリエは航空会社 とかなり関連が強いんでございますが、 Varigのキャンセルにより、それから税関、検疫官のストで2月から6月まで大混乱でございました。それから国内線国際線ともに空港内施設の契約が更新 されず、入札やりなおしになる可能性ありといったことで、今後もコスト高のおそれがございます。

それからあの、製鉄業界の構内物流でございますが、先ほども話がございましたが、年初にCSNにて高炉の事故が発生しております。ブラジル粗鋼生産が昨年 同期比10%減りまして、製鉄所構内の整備作業等が大幅に減っております。それから5月の賃上げ闘争にて土木、金属組合が強硬な戦術を展開しました。長期 のストが打たれまして、収益悪化に一層の拍車を掛けたという現実がございます。

ここでちょっ と業界が変わりますが、ホテル業界でございます。ブラジルのホテル業界の2006年上期の稼働率は58%に近づきました。前年同期比5.3%増しでござい ました。会員のブルーツリーホテルの実績では外国人客が増加中でございます。例といたしまして、フランス人が昨年同期比16%増加、南米各国の人が23% 増加しているとのことです。

同じ業界だと思いますが、旅行業界の現状でございます。南米国籍 者は日本、カナダ、米国などの査証の取得が非常に困難、これは前からそうでございますが、この状況が続いております。さらにVarigの問題がありまし て、航空会社のチョイスが減り、旅程にあった航空予約がとれないという状況がございまして、客が居て、旅費もあるが旅行ができないという新しい現象がおこ りつつあります。

国内旅行に関しましては、先ほど来のVarigにより大混乱が起きておりま す。一方でCVCなど大手オペレーターが企画販売する国内パッケージ商品の伸びは大変よく、年末年始の休暇時期には10万人以上のサンパウロ市民がパッ ケージを利用したと言われています。行き先としましては東北地域のビーチリゾートが好調でございます。また一方でですね、ヨーロッパへの旅行が増える傾向 にございます。国内においては観光事業の環境整備が今後の課題でございましょう。

で、最後に なりますが、通信業界でございます。現状、携帯電話が9,200万台、国民約3.5人に一台の計算かと思いますが、普及しております。うち81%がプリペ イド方式でございます。ブロードバンドは436万台になりました。本日何度も話が出ておりますが、デジタルテレビが日本使用をベースにすることが決定され ております。

それからIP電話、インターネット電話が普及しつつあります。インターネット電 話サービスプロバイダーが増加しております。現在60社、1年で倍増したということでございます。それから政府関連でございますが、現在 NotaFiscalの電子化プロジェクトが進行中でございます。8月から19社がパイロットカンパニーが発行を開始しております。それから電子政府、こ れも一つのプロジェクトですが、国税、州税、市税に関する情報を共有化しようというプロジェクトが進行中ということでございます。

運輸サービス部会は以上でございます。どうもありがとうございます。それじゃあ質疑応答に移らせていただきます。ご質問よろしくお願いします。よろしいでしょうか。それではどうもありがとうございました。

それでは最後になりますが自動車部会の方から、岩村部会長に発表をよろしくお願いします。

1. 航空業界

① 北半球、特に経済成長が著しい中国、アジアを中心に北米、欧州等活発な動きが継続している。

② 世界のメガキャリアーを中心にブロック化が進む中、一方ではLow Cost キャリアー が各地で台頭している。

③ 南米域内ではLANグループの動きが目立つ。 TAM、LANが暫く主導権を持つと思われる。

④ ブラジル国内では

* Varigの衰退

→北米行きは米国キャリア、欧州行きは欧州キャリアが主導権を握る

→TAMとGOL2社でブラジル国内マーケットの90%を占める

* Ocean Air, BRA 2社の台頭2. 海運業界

⑤ 輸出/レアル高で多少の落ち込みはあるが依然として堅調。

⑥ 輸入/アジアからの機械、雑貨などを中心に15%以上の伸びとなり、ピークシーズンを迎えスペース逼迫が予想される。

⑦ 港湾スト/港湾労働者、トラック業者、税関、検疫官など官民を問わずストライキが頻発、スケジュールの乱れ、滞船、貨物の積み残し、コンテナ不足など大きな影響がでた。7月に入り漸く沈静化しているが、予断を許さない。

⑧ サービス/目だったサービス改変、新規参入の動きは無く、スペース供給に大きな変化なし。 2006年下期は輸出では北米、欧州を中心に、輸入ではアジアを中心にスペースタイト感が高まる見込み。 燃料価格、港湾荷役料の高騰もあり、運賃は上昇傾向にある。3. フォワーダー業界

一般

(ア) 2006年1-5月の日本発全世界向け航空貨物は544,000トン(前年同期比7.5%)増。 うち中南米向けは5,000トン(世界の0.9%)

(イ) 2006年下期はクリスマス商戦への荷動きに期待。 ワールドカップを負え、大統領選挙、PCCの動きの中、消費者の購買意欲が継続するかどうかが鍵。

(ウ) 国際梱包基準にブラジルは加盟しており、本年5月15日に運用開始の予定であったが、運用則が現実的でなく運用開始当日キャンセルされ現在未定の状態。 現場では全数検査が求められているためリードタイム長く、ブラジルコストの一因となっている。クーリエ

(エ) Varigのキャンセル、税関、検疫官のストで2月から6月まで大混乱であった。

(オ) GRU/GIG共に空港内施設の契約が更新されず、入札やりなおしになる可能性あり。 コスト高のおそれあり。構内物流

① 年初にCSNにて高炉の事故が発生、上期のブラジル粗鋼生産が昨年同期比10%減となり、製鉄所構内の整備作業等が大幅に減った。

② 5月の賃上げ闘争にて各地の土木、金属組合が居9浮こうな戦術を展開し、長期のストが打たれ、収益悪化に一層の拍車を掛けた。4. ホテル業界

(カ) ブラジルのホテル業界の2006年上期の稼働率は58%に近づき、前年同期比5.3%増。 売上高R$22億超。

(キ) BHT実績では外国人客が増加中。フランス人が昨年同期比16%増加、南米23%増加。5. 旅行業界

(ク) 海外旅行/南米国籍者は日本、カナダ、米国などの査証の取得が困難な状況が続いている。 加えて航空会社のチョイスが減り、旅程にあった航空予約がとれず、旅客が居る、旅費もあるが旅行ができないという過去にない現象がおこりつつある。

(ケ) 国内旅行/Varigにより混乱。TAM、GOL、BRAなどにより様々な運賃設定が行われている。

(コ) CVCなど大手オペレーターが企画販売する国内パッケージ商品の伸びは大変よく、年末年始の休暇時期には10万人以上のSP市民がパッケージを利用したと言われる。 行き先は東北地域のビーチリゾートが好調。

(サ) ヨーロッパへの旅行が増える傾向にある。国内においては観光事業の環境整備が今後の課題。6. 通信業界

(シ) 携帯電話9,200万台(国民3.5人に一台)、うち81%がプリペイド方式

(ス) ブロードバンド 436万台(うちDSL80%、CATV16%など)

(セ) デジタルテレビにつきISDB-T方式(日本仕様)をベースにする事を決定。

(ソ) IP電話やインターネット電話が普及。 インターネット電話サービスプロバイダーが増加(60社、1年で倍増)

(タ) Nota Fiscal の電子化。 8月から19社が発行開始

(チ) 電子政府 - 国税、州税、市税に関する情報の共有化。以 上

-

自動車部会

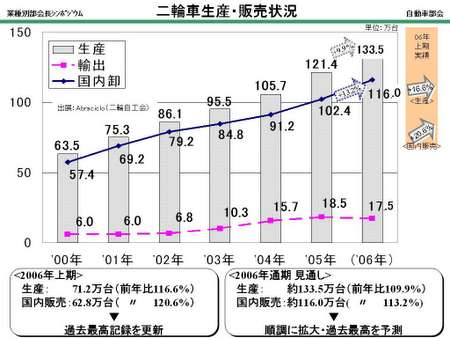

岩村哲夫自動車部会長最後でだいぶお疲れでしょうけど、もう少しご辛抱をお願いいたします。自動車ですけども、まず四輪車ですね、これの生産状況ですけども、こちらにあるグラ フが今までの年間の生産台数、これを示しております。今年の上期ですね、これはあの昨年244万台ということで過去最高の生産台数になったわけですけど も、この好調さを引きずりながら上期としては4.4%の伸びを示しています。で、この合計数でいいますと、こちらにありますように、130万台と、先ほど のように前年比4.4%ということでございます。

で2006年、今年下期を含めてどうかとい うことですと、ほぼ上期と同じようなですね、伸びが期待され、年間でおそらく4.5%ぐらいの伸びになろうということで、アンファビアの方で予測しており ます。その結果ですね、今年の生産台数としては256万台ということになり、過去最高これを更新するということになっております。

であの、黄色とブルーが乗用車、それからブルーの方がトラック、こちらとなっております。それでは販売の方はどうかということでございますけども、販売に ついてはこちらに棒グラフで示していますけども、去年が172万台と、で、国内販売ですけど、今年の上期は実績として前年同期比7・6%の伸びと、ちょっ とずれてますけど86万1,000台ということで過去最高記録を更新してます。

で、今年下期 はですね、若干下がるという予測がありますが、年間としては7.1%、まあ184万台程度まで伸びるだろうということで、まあこの184万台というのは、 実は1997年に187万台という市場最高を記録しておりますが、それに迫る台数になるだろうと。しかしながら場合によっては過去最高を更新する可能性も あるということでございます。

で、特にですね、今年7月についてみますと17万2,300台 ということで、これが今までの過去最高だったわけですが、それに次ぐ16万5,800台という新車販売を記録しております。それでこの中でですね、非常に 調子がいいわけですけども、どんな車が売れているかということですが、主に全セグメントがのびているわけですが、その中でもですね、1リッターまでの小さ なやつはですね、前年比14%と、まあ全体が7.6%なんで、そのうちの1.0までの小さいやつが14%ということでかなり伸びていると。

いわゆる今回の景気がですね、今までの要はAセグメント、Bセグメントの方々のみなならずですね、 BCセグメントの所得層の方にまで新車の購入の機会が出てきているというような状況がうかがわれると思います。またもう一方で伸びているのが、2リッター を超えるまあ輸入車中心の市場と、こちらが非常に伸びております。

で話は変わるんですけど も、前回も2月にお話申し上げましたけども、今ブラジルではフレックス・フエル・ビークル、FFV、まあこれはご存知のようにガソリンでもアルコールでも どのような混合比でも走れるという車ですが、これが非常に伸びてきております。で、今年6月末でですね、新車販売の77.1%までがこのタイプの車になっ てきました。

で、一時ですね、砂糖の価格が相場が非常に高くなっているということで、アル コールを生産せずに砂糖を生産したり、またさとうきびの端境期にあたったということもあって、アルコールの値段が一時高騰して今後の普及が危惧されたんで すけども、また供給が元に戻ると同時に値段も下がって、ガソリンに対してほぼ半分強の競争力をもつということになっております。

で、まあ一方ではですね、メーカーによってはこの新車が全部FFVというようなことになっておりまして、まあ今後どのように伸びていくのかというのはです ね、ま車次第と、一言で言うと車次第と。で、まあ日本車、私どもも含めて今後FFVに参画するわけですけども、それがプラスになるのか、それともやはりガ ソリン車で取り扱いやすい車、これが伸びていくのかは、ここらへんは市場をちょっと見ていく必要があるだろうと。

いずれにせよ市場の八割近くはFFVになったということでございます。で先ほどいろいろなところであった輸出、それから輸入の関係を自動車で見てみます と、輸出についてはですね、まああのレアル高ということで、前年比を1-6月では切っておりますと、しかしながら以前からもっと落ちるだろうといわれてい たレベルに比較しますとですね、かなり落ち込みは食い止められてるぞ、という感じであります。

で、輸入につきましては、こちらにあるように、台数ベースで1-6月で126の伸びということであります、全体で。それでまあ高級車といいますか先ほど申 し上げた2.0リッター以上の車、ここがかなり輸入されていると、同時に各社ですね、利幅が大きいものですからそれを少し吐き出して販売価格を魅力的にし ていると、いうことで販売促進効果が出ております。

続きまして二輪、モーターサイクルでござ います。で二輪につきましてはこちらにあるのが同様に生産台数の棒グラフ。それとこの折れ線がですね、販売、国内ですけども、国内の販売台数の推移という ことでございます。これを見てみますと今年の上期についてはですね、こちらにありますように生産が16.6%の伸びと。

それで国内販売で見ますと20.6%の伸びということで、実数で申しますと71万2千台。それから販売が62万8千台という数字になっております。で下期 についても、若干落ちるかなという懸念もあるんですけど、ほぼ順当に行くかなと。で、生産台数でいくとですね、今年の見通しとしては133万5千台、まあ 135万くらいまでいくのかなと。それから国内の販売が116万ということでございます。

な おこれが輸出ですけど、輸出についてはですね、ちょっともろにレアル高の影響を受けてて厳し目に見ております。で、先回二月に私の方から、まあ4年くらい 経ったら二輪の台数が、販売台数が、新車のですね、四輪の新車販売台数を抜くんじゃないかということを申し上げましたけども、まあ今のペースでいくと、新 規参入の、まあ特に中国トーカルなんですけども、こういう新規参入メーカ-とかが来てですね、もう少し低価格帯の二輪が普及するようになると、先ほど申し 上げましたように4、5年の後にはですね、二輪車の台数が四輪を抜くんじゃないかという期待をしております。

で、輸出状況ですが、先ほど軽く、簡単に触れましたけども、もろに影響を受けてちょっと落ち込んでます。ああ失礼いたしました。前期はほぼ一緒と、去年並 と。でこの上期のほぼ一緒というレベルはですね、実はアメリカ向けの輸出が5月6月から開始されまして、これが引張ったという状況でございます。

で通期で見ますとですね、若干落ちるのかなと。でまあ海外市場におけるブラジル製の二輪の価格競争力、まあコスト競争力と申しますか、これがなんと言って もですね、レアル高にも影響されもろに落ちてきていると。でまあ中国製とのコンペティション、競合では残念ながら勝てるような状況には無くなってきつつあ るというのが輸出市場から起こりつつあるということでございます。

続きまして、自動車の部品 ですけども、こちらにある表はですね、ちょっと鮮明じゃありませんけども、この期間、2005年,2006年と前年同期に比べてどれだけ部品の売上が増え ているのかということを示しております。でまああの、一般的にはですね、販売は好調ですが、まあ国際価格の上昇にともなう鋼板を中心とした原材料費やガソ リン、原油などのエネルギー価格の高騰等によってですね、まあ材料費の高騰によって若干今後ウオッチング、まあ様子見が必要ということを言っております。 それとあと、輸出についてはさきほど、完成車と同じなんですけども、海外市場においてはかなり厳しい競争を強いられていると。

またタイヤ等につきましてはですね、過去最高とされる06年総合台数に準じてタイヤ需要も拡大するという見込みは立ってますけども、同時に中国、東南アジ アからの輸入品の増加、また欧州からの中古タイヤの増加、輸入ですね、使用済みタイヤの増加、リモールドタイヤの増加等からですね、競合がまた厳しくなっ ているという報告が着ております。

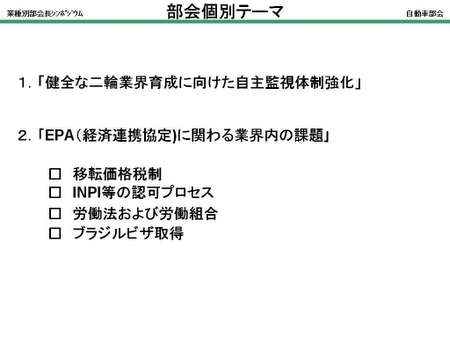

で最後に自動車部会としての個別テーマということですが、 まず一番に健全な二輪業界育成に向けた自主監視体制強化、これをですね、全面に出して進めていきたいと思います。で、これの意味するところと言いますのは ですね、先ほど触れましたけども、特に中国を中心として新規参入のメーカーさんがマナウスでの生産、工場を建てて生産を始めているという状況が増えており ますと。

でこの際ですね、本当にそのマナウス地区で言われているPPB、つまり工程現調これ をきちっと守っているかとか、製品そのものに特許侵害がないかとか、そういう、それとあと作られている商品がきちっとブラジルにおける排ガス規制等をクリ アしているのかどうか、これをですね、検証できる体制を作って、まあ競合はウエルカムですけど、やはり同じ土俵で戦おうということでウオッチングを進め、 ひいてはお客様のために益となるような健全な業界を作っていきたいということでございます。

で二番目としてはですね、先ほどからたびたび出てますけど、EPAに関わる業界内の課題、ま関わるというかこれに向けて解決していきたい課題でございます けども、まあ移転価格税制、それからあとはIPI、特に技術援助、ここらへんの契約の締結がスムーズにできるような体制を作ったり、それからまあ労働法、 労働組合、ビザ取得の簡易化、そういうことを進めていきたいと思います。

特に移転価格につき ましては私委員長もかねてますけども、まあ非常に難しい問題ではございますけども、いろいろなところで発信、問題があるぞということを発信することによっ て、小さな一歩でも確実に進めていきたいということでですね、GIEとの共闘も含めて今進めているところでございます。以上自動車部会からの報告でござい ます。

どうもありがとうございました。それでは質疑応答に移らせていただきます。ご質問どうでしょうか。どうぞ。

(質)乗用車の中古市場、ブラジルではどうなっているのか。

(答) あの、ご質問のありました中古市場ですけども、具体的なですね、統計というのがなかなか入手しがたいというところがあります。しかしながら、以前はです ね、中古というのが個々人管理の販売というのが極めて多かったんですけど、最近ではきちっとした系列、いわゆるメーカーの販売店経由の代替事業、代替を 行ってメーカーから中古車を買うっていう動きが非常に主流になってきております。で、大変申し訳ないんですけど、ちょっと数字的なことはございませんが、 当然新車の販売が伸びれば、それにまつわって、今申し上げましたようなトレードイン、下取りが増え、その下取りを、これ現金と一緒ですんで、販売店が販売 をし、中古車市場もふくらんでいると。まあ具体的にはいえませんけど、おそらく新車販売の四割から五割くらいの市場規模があると推測されます。

どうぞ。

(質) 輸出、為替レート関係、大変きびしくなっているとのこと。競争力維持のためコスト削減。電気電子業界では輸入部品で国産部品を代替する動き。自動車部品で はどのくらいそういう動きが出ているのか。あるいはブラジルでは従来常にチェックされてきた、原産部品の比率、ブラジル製のあれがどれくらい現地化してい るかという比率に影響は出ているのか。

(答)まず四輪車について申し上げますと、他社様の状況 はちょっとわかりませんけども、私どもホンダでいいますとだいたい70%が現調比率であります。で二輪車でいいますと、一番売れているCGチタンというモ デルがあるわけですが、ウエイトベース、車の重さベースでいくと98%がブラジル製、それと価格ベースでいうと約93%とそういうような状況になっていま す。で、今レアル高というのは日本製の部品、もしくは他の国から入ってくる部品というのは非常に競争力があるということで、ややもすると甘えてしまって現 地化の努力を怠りがちなんですけど、そこは過去の教訓を十二分に学びながらちょっとどこまでの競争力のあるものを現調化しているかというのはちょっとこの 場では申し上げられませんけども、かなりのペースで現地調達化は進めております。

ありがとうございます。ほかございませんでしょうか。どうぞ

(質) さきほど田中会頭、中古市場の質問。中古のタイヤはどういう事情なんでしょうか。新聞で読みますと日本から中古のタイヤが東南アジアに相当行っているとい うふうに聞いていますが、ブラジルに対して中古タイヤが入ってくるのか来ないのか、将来相当真剣な問題になるのか。時々経済誌でも中古タイヤの輸入につい て記事出ている。ご説明を。

(答)さきほど若干触れましたが、中古につきましてはですね、ブラ ジルの場合は特にヨーロッパの中古タイヤが入ってきてます。特にトラックとかバスとかああいう大きなものが多いというのを聞いております。で中古が入って きて何をするのかというと、リモールド、要はタイヤの上にまた走行面に接するところにゴムを貼るわけですね、ですからみなさん道路わきにタイヤの切れはし みたいのが散乱しているのをよく見かけると思いますけど、あれはトラックのリモールド、いわゆるはりつけたやつが途中ではがれた残骸ですね。ということで たいへん今増えてきて、何万本というのは分かりませんが、増えてきているというのをブリジストンさんから聞いております。であと、中古以外には中国東南ア ジアの方から安い、これは新品なんですけどタイヤが入って来ていると。まあ何らかの対応を取らない限り、またこの為替が続く限り、このブラジルに対する中 古タイヤの流れというのは止まらないだろうといわれております。

ありがとうございます。ほかご質問よろしいでしょうか。それでは岩村部会長ありがとうございました。

それでは最後に、ブラジリアの方からお越しいただきました大竹公使にご講評をいただきたいと思います。よろしくお願いいたします。

-

講評 大竹茂公使

在ブラジル日本国大使館 大竹茂公使大竹でございます。今日は現場の皆さんから生の情報をお聞かせいただいて非常に参考になりました。どうもありがとうございました。あの、先ほど西林総領事 の方からもちょっとお話があったんですけども、今のブラジリアの大きな流れとしましては、堀村大使が7月3日に帰国されまして、後任の大使がおそらく九月 の末か十月ごろということで、今山口公使が臨時代理大使ということで大使の役職を兼務されているという状況にあります。

それから、みなさまがたには非常にここでお礼を申し上げたいと思いますのは、これまで特に堀村大使の時代に、地方での経済セミナーというのを何回かさせて いただきまして、おそらく大変だったと思います。一応それにもかかわらず大勢の方に協力いただきまして、その結果非常に、地方も含めて、中央政府も含め て、今もそのときの政府関係、政治家の方からお礼のレターが届いているという状況でありまして、こういうものもあいまって、今回のデジタルテレビの日本方 式の採用というものに相当大きな底力といいますか、用意になったのではないかということで、ここであらためて商工会議所のみなさんのご協力に対して心から 御礼申し上げたいと思います。ありがとうございました。

で、今話がありましたデジタルテレ ビ、それからエタノール、これが直近の具体的な案件として今大きく動いております。デジタルテレビにつきましては、六月の29日に正式発表があった以降急 速に物事が進んでおりまして、作業部会五つですかね、作業部会を作ることで、あとそのメンバーを選定して近々にも第一回の会合を開くということで、非常に お互い相当スピード感をもって進めているということで、逆に言うとこれはいいかげんな対応もできないなということで、日本側も相当総務省が中心となって相 当力が入っているという感じを受けています。

それからエタノールの方は、おそらくこれは皆様 の方がよくフォローしてらっしゃると思いますけども、政府レベルでもうかなりいろんな動きが出ておりまして、いろんな具体的なプロジェクトの研究が今ス タートしておるようです。そういう意味ではこの案件もですね、これから日伯の経済関係の具体的な動きのひとつということで、非常に大きなプロジェクトに なっていくんじゃないかなということで、一方はブラジルの近代産業への貢献ということで、ハイテク産業での経済協力ということで、もう一方ではエネルギー という非常に日本にとっても重要な分野、それと環境保全という意味でも非常に重要な面での日伯の経済交流といいますか、協力というものが実際に動き出しは じめていると。

そういう中にあって2008年は日伯交流年ということで、経済関係のみなら ず、人的な交流、文化的な交流、そういうものも含めてそこをさらに大きな日伯関係の出発点にしようということは非常に時宜を得たことではないかなというよ うに考えております。それでさきほどちょっとお話があったんですけど、両首脳の相互訪問の際にですね、日伯二十一世紀協議会というものを作ろうと。それか ら今後の日伯関係のあり方について両国首脳に提言しようという話がありまして、それが終わりまして、7月の最後の週ですけど、日本側で会議が行われまし て、すでに小泉総理には提言書が出されております。

その中で、経済関係については、日伯両国 は官民が一体となって両国経済関係の再活性化を推進すべきであると。そのためにEPA/ETAを含む新しい包括的戦略についての研究や議論を促進すること が必要になると。この努力は2008年の交流年を重要な契機として加速されるということで、あえてここにですね、経済関係の現在考えられる最終的な理想形 といいますか、その自由な形態といいますか、その経済連携協定というものを加速してスタディーしようというものが正式に織り込まれております。これは今後 やはりお互いに研究を推進しなくてはならない。

その一つの背景としてはWTOが、残念なが ら、失敗とは行っておりませんけども、これが中断しております。でお互いにまずWTOでマルチの経済関係を作って、それからバイのFTA等は補完的にやっ ていこうというスタンスだったものですから、ブラジル側も日本側もですね、まずWTOに専念しようということでやってきたんですが、残念ながら合意にいた らず一時中断と。この一時というのが何ヶ月になるのか何年になるのかこれは分かりませんけれども、いま一時中断。そうすると今、マルチの、多国間での交渉 が行き詰まったという状況において、今後は二国間、この FTA、EPAというものに注目されることになってきます。

そういう意味で、よく新聞なんかでも、EUがブラジルといいますかメルコスールと近々にもFTAの再交渉を開始するんではないかというような動きになって いるのはそのような背景があります。そういう意味でEPAもFTAも経済関係の大きな枠組みというふうなものになってきますので、今後やはりブラジルとの 間、メルコスースとの間で遅れを取らないと、そういう考えの中でですね、どうしてもそういう研究について、加速していかなければならないと、そういう必要 性が迫られるかもしれません。

まあそういう意味で、皆さんにも前々からちょっとお話させてい ただいたEPA、FTAというものも一応この両首脳に対する経済活性化の手段ということで織り込まれましたということを、ここで改めて報告しておきたいと 思います。以上の点を踏まえまして、私としましては、大使館としては前々から皆様にお話しておりますように、個別の案件、いままでのお話をお伺いします と、おおむね皆様の事業というのは順調にいってらっしゃるというふうなことを感じました。

た だしやはりいろいろな個別の問題というものもおそらくお持ちになっているところもあると思いますので、そういうときは遠慮なく大使館、または総領事館の方 に気軽に相談していただければ、できる範囲内で対応したいというふうに思っておりますので、引き続きよろしくお願いしたいと思います。本日はどうもありが とうございました。

-

閉会の辞 松田雅信総務委員長

松田雅信総務委員長

大竹公使どうもありがとうございました。みなさんどうもありがとうございます。ほぼ予定通りですね、五時半ということで今回は終了することができました。 皆様のご協力に対して御礼申し上げます。また今後ともですね、ご協力のほどよろしくお願いしたいと思います。どうもありがとうございました。

開催日:2006年8月3日(木)

会場:Hotel Crown Plaza

時間:午後2時から5時30分