2020年2月開始の世界的なCovid-19パンデミックの影響で世界的な金融引締め政策の導入により、2021年及び2022年に新規株式上場IPOできなかった企業はIPOの先送りを余儀なくされている。

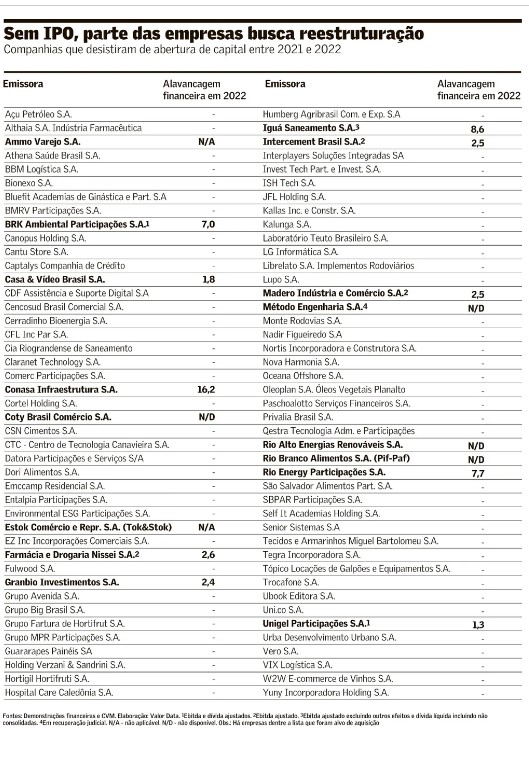

バロール社が実施した調査によると、2021年から2022年にかけてブラジル国内の証券取引所への株式上場を試みたにも関わらず、計画が頓挫した約90社のうち5分の1が債務再編の真っ最中で悪戦苦闘している。

多くの企業の財務状況を悪化させた金融引き締めのシナリオを反映しており、今年は株式市場だけでなく国債などの確定金利市場も含めて、アメリカーナ社やLight社の財政問題発覚などより制限された資本市場に直面して状況が悪化している。

証券取引所への新規株式上場を試みたが、実現できなかった企業の中には、家具や装飾品の小売業者Tok&Stok、セメント会社InterCement、化学産業のUnigel社、Pif Pafブランドの親会社Rio Branco Alimentosなどが含まれている。

これらのIPOの先送りを余儀なくされた非上場企業のすべては、現在正式な債務再編プロセスに入っている企業の例であり、より極端なケースは、B3 で新規株式上場ができず、経済的困難に直面して司法的企業回復を申請したMétodo Engenharia社のケースがある。

Valor社が実施した調査によると、IPO申請を登録した86社のうち、少なくとも16社が正式なIPOプロセスを進めず、事業の中止を要求し、ここ数カ月間に体制整備への移行を実施したか、実施中であることが明らかになっている。

過去2年間にIPOを断念した多くの非上場企業が現時点で、資金難に直面する可能性があることはすでに予想されていたと再建コンサルタント会社Virtus BR社の共同創設者Douglas Bassi氏は指摘している。

金利シナリオは3年前とは全く状況が異なっていたと指摘。3年前は証券取引所で資金を調達しようとしている一部の企業にとって、市場で信用を得るよりも株式を発行する方が安価な選択肢だったとDouglas Bassi氏は金融市場の状況の変化を説明している。

Lefosse法律事務所業務再編担当Roberto Zarour氏によると、IPOから撤退した企業の一部は、パンデミックの最も深刻な時期に銀行が柔軟な支払いを提供した結果、2023年と2024年の2年間に負債返済の満期が重くのしかかると指摘している。

しかし2022年は、ブラジル国内の金融市場はさらにボラティリティが高まる兆しを見せ始め、Selic金利が年2%から13.75%に上昇で、新規IPOの枠が完全に閉鎖した。