全国道路用具製造業者協会 (Anfir)の発表によると、今年の農業機械・建設機械・鉱業などの向け産業車両生産は前回予想の13万5000台から14万5000台と1万台の上方修正を行っている。

今年下半期のブラジル国内経済が予想を上回る伸び率が期待されており、大衆住宅建設“私の家、私の暮らし”(MCMV)プログラムや投資総額が1兆7,000億レアルに達する新経済成長加速プログラム(PAC-3)による需要が見込まれているが、2022年の産業車両販売台数の15万4,700台には届かない。

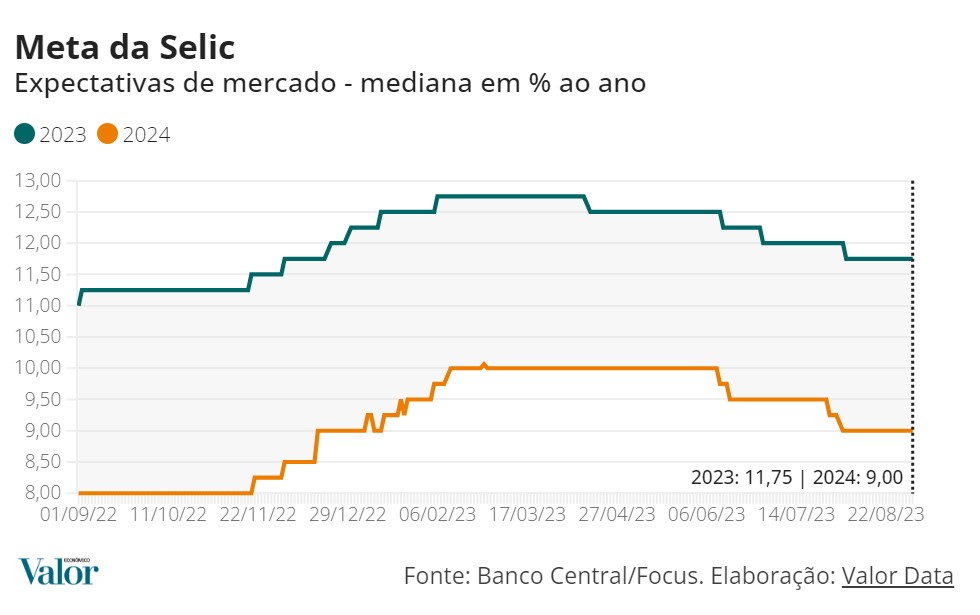

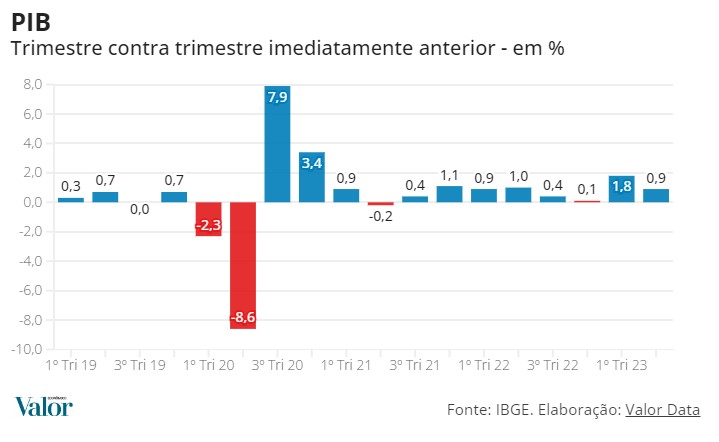

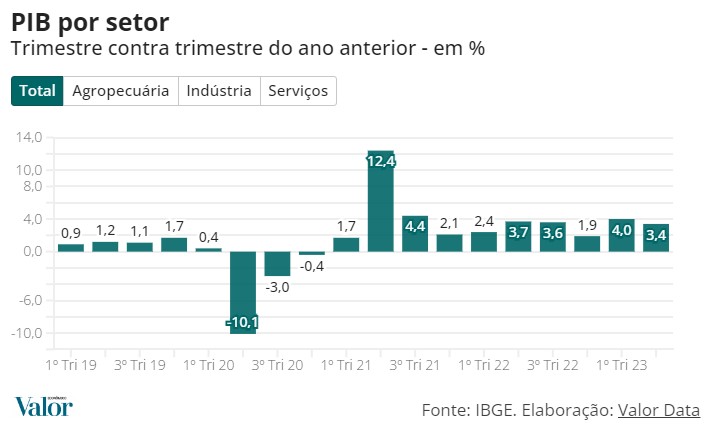

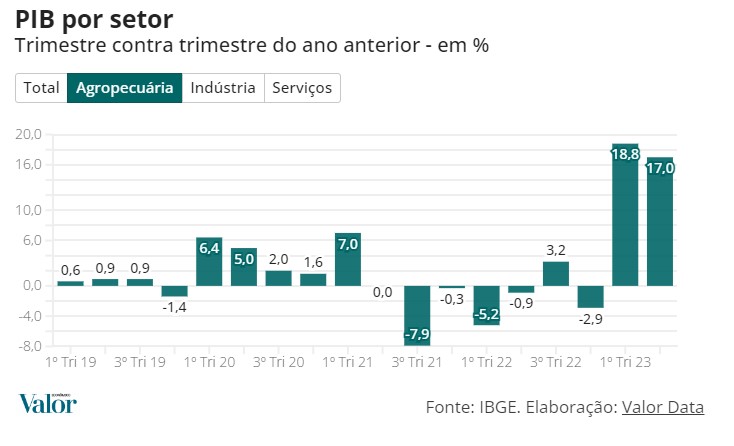

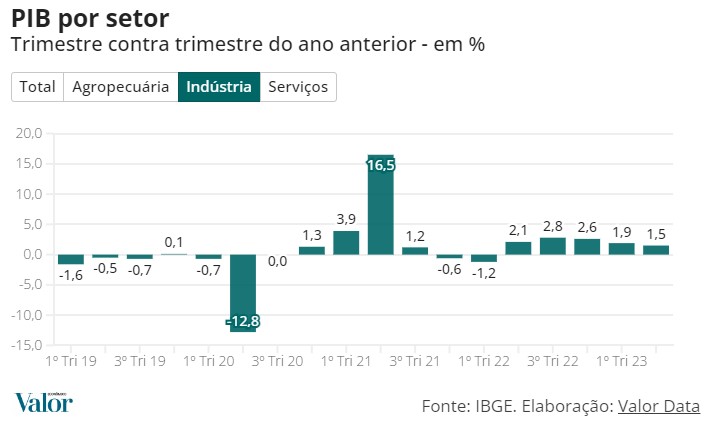

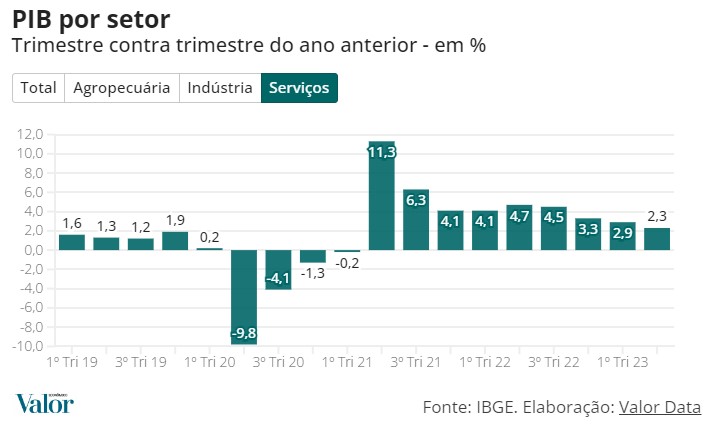

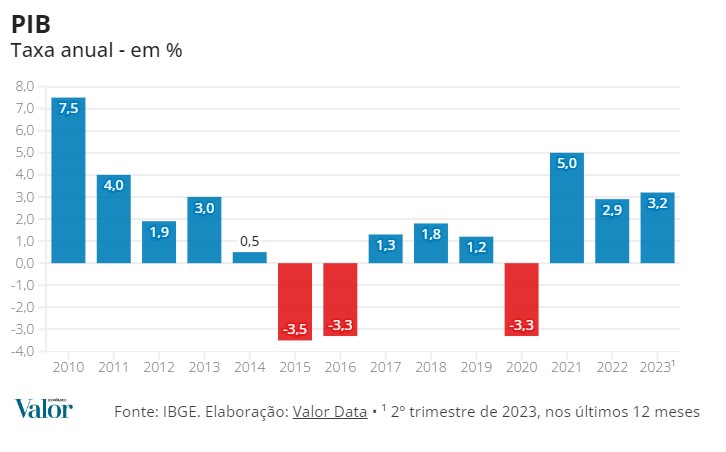

Selic金利の低下の開始と、より多くの貨物の輸送を可能にする重量車両販売が好調に推移しており、また2023年第2四半期(4~6月期)の国内総生産(GDP)の成長率が、前期と比較して0.9%増加を記録したことも市場関係者を楽観視させている要因となっている。

この部門の最大手企業では大型と呼ばれるトレーラーおよびセミトレーラーのセグメントが当初予想を上回る成長を担うと指摘。当初計画の7万5,000台に対し、8万5,000台が販売されるとAnfir協会のJosé Carlos Spricigo会長は予想している。

今年初め8か月間の産業車両の累積販売台数は前年同期比4,8%増加の5万7,970台、今年の販売台数は8万7,000台が見込まれている。

今年初め8か月間の「ボディ・オン・シャーシ」として知られる軽車両の新車登録台数は前年同期比マイナス15,66% に相当する4万800台、今年は 6万台前後が予想されている。

今年初め8か月間の全産業車両の累積新車登録台数は前年同期比マイナス4,75%に相当する9万8,800台に留まている。

2024年は投資総額が1兆7,000億レアルに達する新経済成長加速プログラム(PAC-3)が牽引して全産業車両の生産及び販売は好調に推移すると予想されている。